尚纬股份并购直播公司股权 罗永浩兄弟将进账2.58亿

每经记者 曾剑每经编辑 文多

尚纬股份(603333,SH;昨日收盘价8.00元)11月8日晚间宣布,公司拟以不超过5.89亿元收购成都星空野望科技有限公司(以下简称星空野望)40.27%股权,并将该公司纳入合并报表。星空野望成立未几,是一家从事直播电商等渠道营销服务的机构,与网红罗永浩高度绑定。在这场交易中,罗永浩的兄弟罗永秀将进账2.58亿元。如果罗永浩还欠着债务,不知资本市场的这笔交易能为罗永浩还钱提供利好吗?

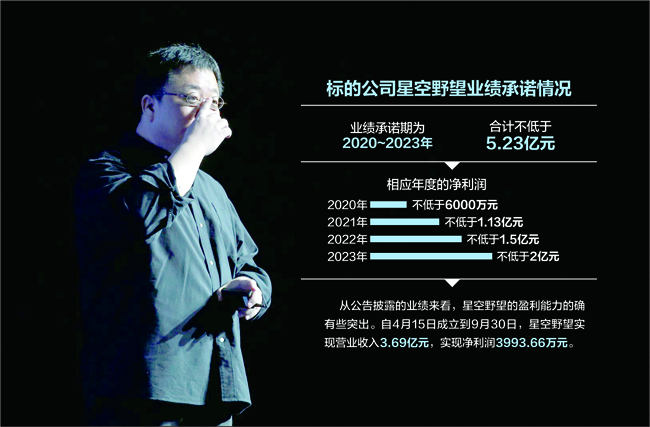

虽然在这场并购中享受到了资本红利,但卖方李钧、罗永秀等也给出了高额的业绩承诺:4年累计完成5.23亿元的净利润。这让人不禁感叹,直播带货真的如此赚钱?11月8日晚间,尚纬股份披露,已因该交易收到了上交所发去的问询函。围绕本次交易,上交所就跨行业收购、承诺业绩等7个方面进行了问询。

数据来源:记者整理 视觉中国图 杨靖制图

尚纬拟借款补交易差额

尚纬股份及公司控股股东李广胜与星空野望股东李钧、罗永秀、浅石投资、深圳小野及天津梅薇签订了《股权收购协议》。协议约定,上市公司将以支付现金方式购买星空野望合计40.27%的股权。交易完成后,星空野望将成为上市公司控股子公司,纳入合并报表范围。

其中,李钧、罗永秀以星空野望100%股权预估值不高于15亿元向上市公司分别转让其持有的标的公司18.1857%、17.2286%股权;深圳小野、天津梅薇、浅石投资以星空野望100%股权预估值不高于12亿元向上市公司分别转让其持有的标的公司1.5%、0.57%、2.7857%的股权。以上述估值为依据,这笔交易对价暂定为不超过约5.89亿元。

在上述交易中,李钧将获得约2.73亿元,罗永秀将获得约2.58亿元。此外,深圳小野、浅石投资及天津梅薇将分别获得1800万元、3342.84万元、684万元的现金对价。

李钧出生于1989年,最近3年在第一财经传媒、天津花生好车信息等公司任职。罗永浩参与创立的小野电子烟的三大联合创始人中,有一人便叫李钧。

截至三季度末,尚纬股份合并财务报表货币资金余额约4.38亿元,与上述交易金额还存在差额。上市公司称,拟采用向金融机构借款等方式筹集部分资金。

启信宝显示,星空野望成立于今年4月,注册资本为208.9552万元。公司经营范围包括计算机软硬件的技术开发、技术咨询、技术服务以及数据处理等,公司第一大股东为黄贺。倒是李钧、罗永秀并不在启信宝显示的星空野望股东名单中。

不过,黄贺此番却并未成为上市公司的交易对手。尚纬股份在11月8日晚的公告中透露,李钧、罗永秀所持星空野望股权此前由黄贺代持,各方已签署股权代持解除协议。

尚纬股份主营业务主要包括高端特种电缆产品的研发、生产、销售和服务,公司缘何要耗费巨资去收购一家成立不过数月,注册资本仅200多万元的企业?这源于星空野望从事的是当下热门的直播带货。

星空野望是一家基于新媒体平台从事直播电商、新媒体整合营销以及电商代运营等综合型电商服务机构。其中,直播电商业务是公司最主要的业务。星空野望签约的主播包括罗永浩、戚薇、李诞、吉克隽逸等。

上市公司表示,收购完成后,公司在业务规模、盈利水平等方面有望得到进一步提升,星空野望将获得A股融资平台,未来将进一步拓宽融资渠道、为业务开展提供有力支撑。

卖方承诺4年赚5.23亿

截至9月30日,星空野望总资产为1.64亿元,净资产为5192.48万元。在这场并购中,星空野望享受到了超高的估值溢价,卖方将收获颇丰,但相应的代价是:高额的业绩承诺。

按照约定,李钧、罗永秀作为《股权收购协议》中约定的股权转让方,将承担盈利预测补偿及减值补偿义务;龙泉浅秀作为李钧、罗永秀与浅石投资共同成立的有限合伙企业,亦将承担部分盈利预测补偿及减值补偿义务。业绩承诺期为2020~2023年,相应年度的净利润将分别不低于6000万元、1.13亿元、1.5亿元、2亿元,合计不低于5.23亿元。

从公告披露的业绩来看,星空野望的盈利能力的确有些突出。自4月15日成立到9月30日,星空野望实现营业收入3.69亿元,实现净利润3993.66万元。

此外,直播电商产业景气度高昂,也是卖方的底气所在。今年1~8月,我国网上零售额7.03万亿元,同比增长9.5%。根据招商证券的调研测算,2019年抖音直播电商GMV约为100亿元,快手直播电商GMV约为400亿~500亿元,2019年整体直播电商总GMV约超3000亿元,未来有望冲击万亿元体量。

不过,就星空野望而言,其目前对罗永浩存在着较高的依赖。尚纬股份也直言:“如若未来罗永浩先生因其个人形象、名誉等受损而影响其为标的公司提供直播和整合营销等服务,可能对上市公司和标的公司的经营带来较大不利影响。”

对于尚纬股份而言,此次收购将形成金额较大的商誉。一旦星空野望未来发展不顺,可能成为上市公司的业绩地雷。2017~2019年,上市公司的净利润分别为1688.32万元、5797.68万元、1.04亿元。这样的盈利水平很容易被商誉减值准备所吞噬。

在股吧里,一些尚纬股份的投资者也对这场并购表达出了诸多忧虑。也有投资者认为,公司此次收购有蹭热点、抢风口的嫌疑。

并购附带系列股权合作

尚纬股份并购星空野望的交易还附带着一系列股权合作,该股权合作与现金并购互为条件。

公告显示,尚纬股份第二大股东李广元将通过协议转让方式向李钧、龙泉浅秀及孔剑平分别转让其所持有的上市公司2599.53万股股权。合计转让7798.58万股,占上市公司总股本的15%。股权转让价格为6.55元/股,交易总价为5.11亿元。

对于孔剑平,投资者恐怕也不陌生。他出生于1985年,曾为“区块链第一股”嘉楠科技的联席董事长。嘉楠科技此前发生了内斗,孔剑平于8月初离任。

李广元为尚纬股份实际控制人李广胜的兄弟。在上述股权转让完成后,李广元仍持有尚纬股份6756.48万股股份,持股比例约13%。

不过,李广元似乎选择了变相退出。今年11月6日,其与盛业武签署了《表决权委托协议》,将所持尚纬股份6756.48万股股份的表决权委托给盛业武代为行使。在此情况下,盛业武在上市公司拥有表决权的股份数量合计为7131.48万股,占上市公司总股本的比例为13.7169%。

在权益变动书中,盛业武称此举是为“更好地行使股东权利,完善公司治理”。事实上,盛业武原本计划分批受让李广元所持的约 1.46 亿股(占比27.9956%)。但随着尚纬股份并购星空野望方案的出炉,盛业武与李广元选择终止这笔股权交易。

目前,李广胜持有尚纬股份1.56亿股股份,持股比例为30%,其与李广元合计的持股比例达到58%。而倘若前述股权交易完成,尚纬股份的股权结构将发生巨变。不过,上市公司表示,权益变动不会使公司控股股东及实际控制人发生变化。