寒假变暑假, B站Q1用户数与up主暴增, 索尼这笔买卖没白做

编者按:本文来自微信公众号“一千二百字”(ID:word1200),作者:keykey7,36氪经授权发布。

哔哩哔哩(B站)董事长兼CEO陈睿曾在半年前预测,要在2021年月活跃用户数MAU达到2.2亿,现在看可能会加速提前实现。这家具备“朋友圈刷屏能力”的公司的战略思想就蕴含在这个过程中。

该公司刚刚发布今年一季报的亮点莫过于用户基数的显著增长。MAU达到1.72亿,环比增加了4000万,同比增加7000万,这令以往财季望尘莫及。季节性因素(寒暑假所在的Q1、Q3季度是其业绩旺季)因疫情被放大,寒假时长“变成”了暑假,让B站常态化的暑期大流量提前到Q1季集中涌入。

平台借势发力,依靠优质内容与多年积累的社区能力接住了这些激增的流量,体现为单用户使用时长的增加,以及新用户留存率的稳固。此外,跨年晚会及一系列品牌建设对拉新“圈外”用户、吸引新的up主作用匪浅。

宅家期间,有更多用户付费成为B站大会员,以观看更多专业内容,这对一季度整体月付费用户数拉动明显,达到1340万,首次破千万,同比增速134%是1Q19以来的新高。一季度用户付费转化率7.8%是IPO后所有季度中最高。说明新用户质量不错,没有拉低存量用户对该平台的归属感。这是平台变现的基础。

B站目前运营着29款独家代理游戏(20-F数据),由于支柱游戏“Fate/Grand Order”在一季度进行了重要的内容更新,以及《明日方舟》等联运游戏的出色表现,其游戏单季收入首次突破10亿档,达到11.5亿。

同期,腾讯游戏的优异表现也拉动了公司的整体业绩。B站游戏业务在一季度的收入结构占比中重回50%点位,但没有“挤占”直播与大会员的收入占比,后者占比达到34%,为历史最高。游戏与增值服务(包括直播与大会员)是B站目前最赚钱的业务,因此在一季度拉升了整体毛利率到23%,去年均在20%以下。但受季节性因素与疫情影响,一季度B站在广告与电商这两项的收入占比环比均有明显下降,同比均持平。

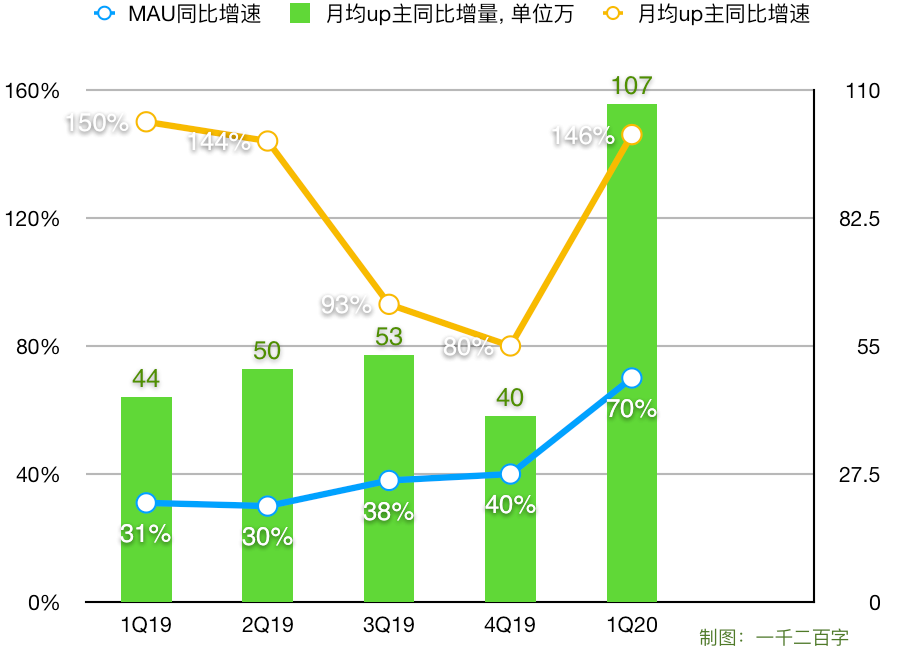

这张表统计了哔哩哔哩连续5个季度用户数与“up主”即内容生产者的增长情况。1Q20(即2020Q1)表现明显比往季更优秀。相比于MAU增长,这里容易被忽略的是内容生产者的变化,一季度月均活跃up主数量比去年同期增加了107万,这个增量相当于去年三季度月均活跃up主的存量总数。

区别于长视频网站,内容生产者与消费者之间构建的社区关系是促进双方增长的核心因素,增长放在平台效应下不是单方面的。如果忽略了生产者的作用,很容易得出结论B站当季用户增长取决于流量购买、疫情、品牌投放等,但优质内容的不断涌现方可吸引更多用户停留,构成用户自然增长,内容生产者与消费者的螺旋式上升关系才是支撑B站未来平台黏性的主要因素。

该逻辑关系下,哔哩哔哩的长期战略仍会放在社区生态建设上,比如up主与用户之间更多的互动;更多元化的内容结构;技术迭代使得内容推荐算法更精准,在这方面YouTube有很好的借鉴价值。

换一个角度看,1Q20季取得的业绩并不预示着B站将走上通过大举投放市场、大力补贴生产端与消费端的方式去拉升短期增长的道路,它对生态建设和“出圈步伐”还是比较谨慎和克制的。步伐太大可能会得不偿失,这个“失”可能是破坏社区用户的自然生长能力,这个自然生长正是它从早期的二次元社区就培育出的独特价值。

微信2月初开放测试视频号,对短视频的生产带来一些改变。有不少视频小白被拉进创作者队伍中,其中不乏从纯图文表达转向视频表达的生产者,他们专注于财经、科技、影视文娱等专业领域,同时将B站作为主力平台,这里的社区互动性、知识氛围、视频时长等更适合这类视频创作,与抖音、快手、西瓜视频的内容生产风格和分发方式有较大差别。一季度B站视频播放量前五类依次是生活、游戏、娱乐、动画、科技,大众化与专业内容兼有,延续了2019年以来的内容播放结构。

哔哩哔哩自上市以来除了发行可转债外,融资中分别引入了三个战略投资者:腾讯(持股12.7%)、阿里巴巴(6.8%)和索尼(4.98%),与各自的业务合作都放在了内容生产端。腾讯可带来版权与渠道成本方面的价值;阿里可丰富up主的商业化手段;与索尼的合作基于IP,将覆盖游戏、动画、音乐等全生态层面。索尼之前在游戏“Fate/Grand Order”的授权代理合作上就看到了B站的用户潜力与社区黏性,对于资产中自制内容占比越来越高(相对于外购版权)的B站,也愿意从游戏渗透到IP全链条的合作。

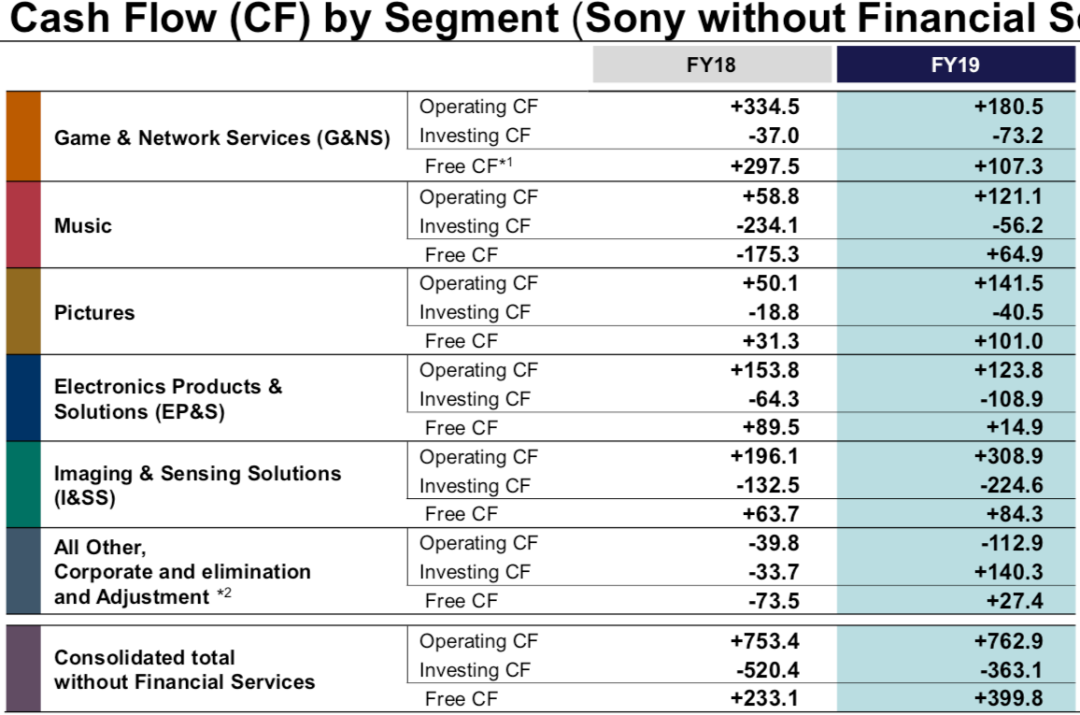

索尼各分部业务的经营现金流、投资现金流与自由现金流,单位十亿日元,来源年报

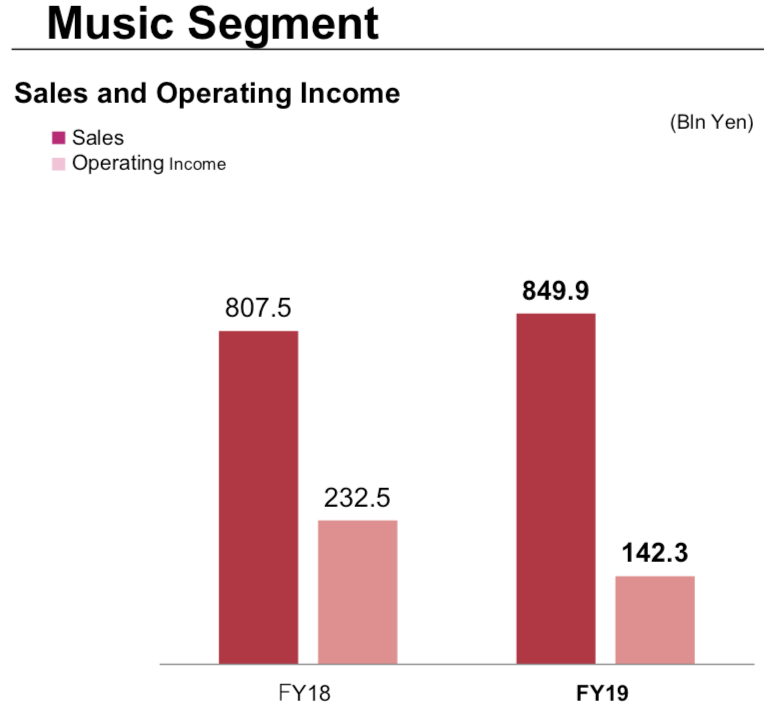

索尼最近发布的截至2020.3.31财年业绩显示出这家老牌娱乐巨头的问题与选择。年销售收入82599亿日元,同比减少5%;经营利润8455亿日元,同比减少5%(剔除股权出售等调整后的经营利润同比增长1%)。在6个分部业绩中,游戏及网络服务收入同比下降14%,主要源自游戏软件与PS4游戏机销售下滑。音乐业务收入增长是因为索尼收购的EMI参与并表,以及受流媒体音乐业务的拉动。这与B站眼下积极布局音乐版权存在合作契合点,比如索尼旗下歌曲MV进驻B站。

索尼音乐年收入与经营利润变化,单位十亿日元,来源年报

中国市场被索尼寄予厚望。按照区域统计,索尼的中国区收入占比从FY2018的11.4%增长到FY2019的13%,增幅超过欧美与日本市场。有过之前在游戏上的良好合作,B站的社区用户价值无疑在索尼眼里分量很重,从这里读懂中国年轻一代网络用户。

腾讯近期接手阅文集团管理层的举动传递出文娱行业的一个价值判断,即不管是网络文学、动漫,还是音乐、视频,IP产业链是趋势,“隔行取利”是趋势,这是当年盛大没做成的事。索尼在这方面有比较丰富的经验,B站可借此继续推进其在专业内容上的IP化战略,也预期将获取更多外部资源。对于B站成本结构中内容成本占比逐年升高的趋势,与索尼、腾讯联盟对未来内容获取成本上会有所帮助。

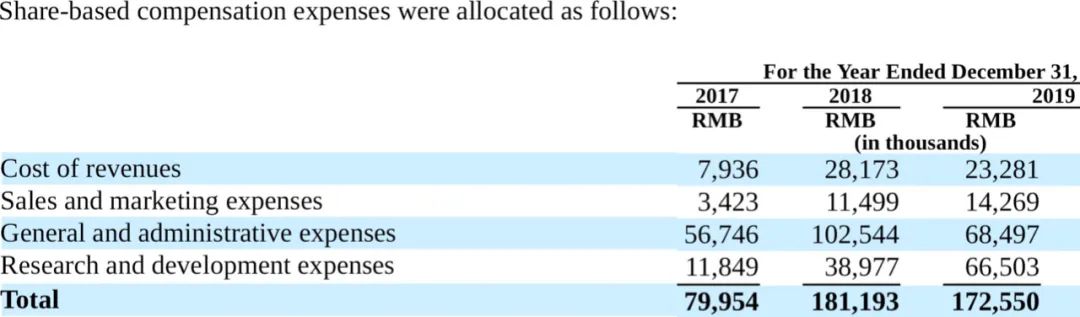

哔哩哔哩股权激励支出明细,来源20-F年报

最近几个季度,哔哩哔哩社区生态的扩张伴随着亏损扩大(一季度剔除股权激励与版权摊销后的Non-GAAP Income为-4.5亿,环比亏损扩大约1.1亿)。在毛利率稳固提升的前提下,费用支出的增加主要源自主动的市场行为与技术投入。目前,B站已进入品牌建设与技术投入的新阶段,与社区规模相匹配的投入是必要的。

这两年该公司对于研发人员的股权激励翻倍增加,为保证在内容多元化趋势下的用户体验,需要千人千面的内容推荐技术。而品牌建设的投入会吸引更多广告主进驻,麦当劳上个月选择在B站直播发布新品汉堡,华为、OPPO、vivo今年也通过B站发布新品。

哔哩哔哩近一年股价走势,来源雅虎财经

不管是直播与付费会员的快速崛起,还是尝试付费课程等新的货币化形式,哔哩哔哩货币化的多样性始基于用户基数与社区归属感。在国内短视频(广告)与长视频(订阅)之间,哔哩哔哩找到了一种独特的生存形态与空间。作为国内唯一可对标YouTube、但又不同于YouTube商业模式的公司,从一年来股价表现看(上周首次突破30美元),哔哩哔哩被市场给予了观察其长期投资价值的耐心。