阿里财报中的“新增长”密码

编者按:本文来自微信公众号“电商在线”(ID:dianshangmj),作者:斯问,36氪经授权发布。

阿里将财报里的客户管理营收与佣金营收统一合并,意在更好反应对商家价值的创造。

淘宝/天猫在内的核心电商依然是阿里基石,新零售、云、物流逐渐成为新的增长发动机。

年活跃消费者的绝对增幅要高于移动月活跃数,阿里将继续挖掘单个用户价值和深度,以保持增长态势。

11月5日晚间,阿里巴巴公布了2021财年(4月1日至第二年3月31日为阿里一财年)第二季度财报。

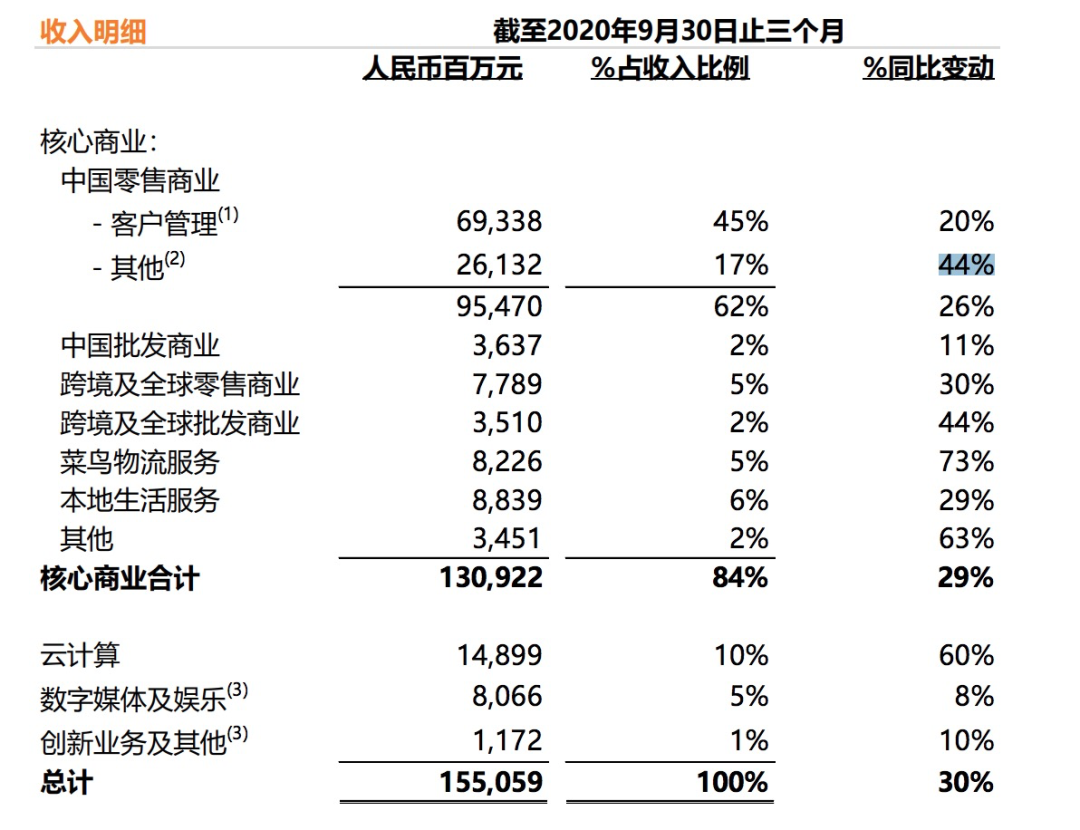

Q2季度,阿里的营收1550.59亿元,同比增长30%;非会计准则下,净利润 470.88 亿元,同比增长 44%。

在618—双11的传统淡季期,30%的增速对于体量庞大的公司而言,并非易事。阿里延续了上季度“国内核心商业业务恢复”的状态,不过在用户增量上,也遇到了挑战。

过去一段时间,这个中国最大的互联网平台,频繁地登上头版头条。

刚刚开始的双11风头正劲,开场111分钟,100个品牌成交额破亿,预计会有8亿人登陆淘宝/天猫;

市值一度突破8000亿美金,让它睥睨中国乃至全球互联网产业;

但蚂蚁暂缓上市,阿里也受到影响,未来仍需要时间静待开花结果;

越来越多的挑战者对其发起冲击,从黑马拼多多,到“杀时间”的抖音快手,从传统电商到同城零售、直播电商,各个领域都面临挑战。

在流量打散,电商混战的局面下,阿里集团董事会主席兼CEO张勇最近演讲,多次提及一个词:「数字化」。“数字化是不确定性中最大的确定性。”

「数字化」如何解法,在这季财报中或许能找到答案。

市场对于阿里、京东、拼多多电商三强的财报解读,有着不同的侧重。阿里京东更关注用户增长等整体表现,拼多多更侧重成长性,如GMV(平台交易额)等指标。

Q2季财报中,财务数据的几个关键指标,收入和净利润,阿里都超出了市场预期。

截至今年9月30日止的12个月,中国零售市场年活跃消费者AAC达到7.57亿,比上一季度增加了1500万,移动月活数MAU为8.81亿。从增幅的绝对值看,来平台买的人比来平台逛的人要更多。

而在用户总量上看,2020年Q2季度(自然年),京东年活跃购买用户数4.17亿,拼多多年活跃买家6.8亿,都在继续追赶阿里。

中国互联网络信息中心(CNNIC)统计报告显示,截止今年3月,中国网民有9.04亿,阿里近9亿的MAU(移动月活数)已经非常接近这个数值,接下来的增长发力点或将聚焦于用户的使用时长、消费深度。从手机淘宝双11前的信息流改版中,也能发现这一趋势。

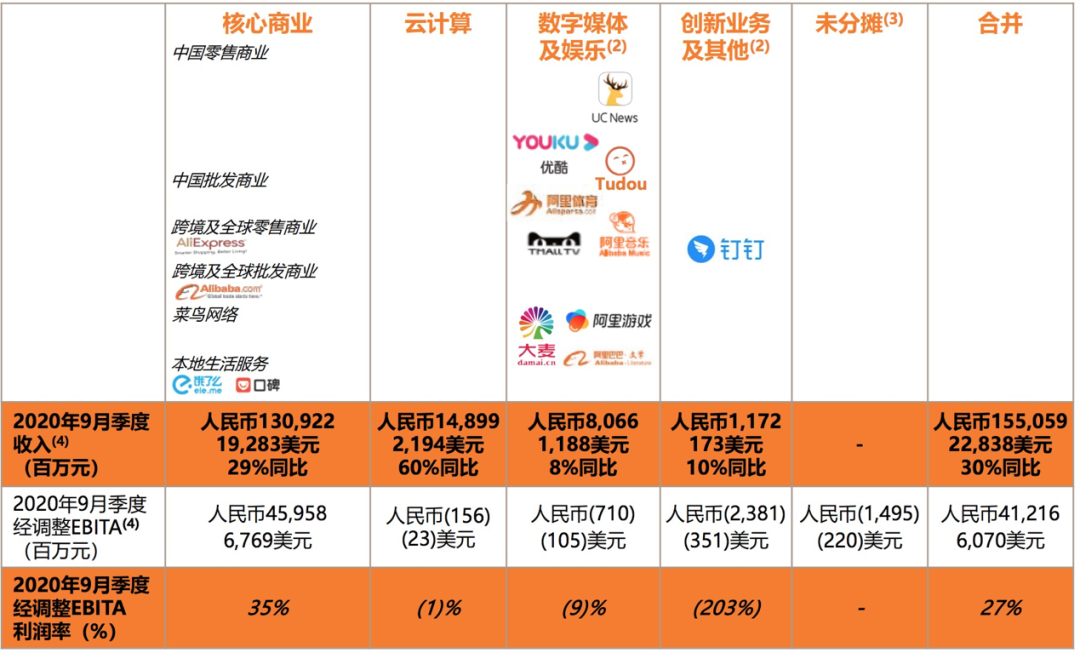

阿里财报将整体业务分成了四大业务体系:核心电商,云计算,数字娱乐以及创新等其他业务。

从营收比重上,淘宝/天猫在内的核心电商依然是基石。

传统的两项营收支柱:客户管理即广告营收(Costomer management)与佣金营收(Commission),本季度开始统一合并披露,两项合计在总营收的占比为45%。

阿里调整沿用多年的财务统计口径,本身就是一大看点。平台电商销售的传统属性在继续弱化,商业操作系统对商家价值的创造继续凸显。

双11前,淘宝首页改版,实现了商品信息流化,增加了短视频内容占比,内容化正成为2013年淘宝ALL in无线一样重要的战略。

淘宝从消费APP转向“消费媒体”。2016年上线的淘宝直播,如今成交额超过3500亿,和抖音、快手等内容平台共同做大了电商直播市场的蛋糕。

淘宝特价版月活跃用户在 2020 年 9 月超过 7,000 万。同时在淘宝与淘宝特价版上消费的消费者,其购买频次及平均消费增长较只用淘宝的消费者更为快速。

今年双11增加了买房买车买课的新品类,商品池不断丰富,又上线了云养猫内嵌式小游戏,搭建不同场景。说白了,既要加强逛逛逛人群的粘性,也要拓展买买买人群的购物选择。

从上述一些列排兵布阵上发现,阿里试图搭建立体的数字化经营平台。用沉淀了21年的数据能力,为商家提供包括消费者运营、新品开发、供应链管理,创造更高效率与价值增量。

财报显示,淘宝GMV增速在8月恢复至20%,达到疫情以来最高。天猫线上已付实物商品交易额(GMV)则继续保持了 21%的同比高增速。

消费者买的最多的是快消品,包括食品和饮料、保健、美容和个人护理,天猫的强类目服饰,增长速度已经恢复到疫情前水平。

在今年的阿里投资者日上,阿里CFO武卫给出一组数据,超过1.9亿用户年消费规模超过7000元,年度留存率达98%。主打下沉市场的淘宝特价版,截至9月的月度活跃用户超7000万。

年度活跃消费者AAC(Annual Active Consumer)和用户年平均消费ARPU (Average Revenue Per User)能够增长,就能吸引商家来开店—推新品/新品牌—多元需求得到满足-更多用户来平台逛、买,形成“飞轮效应”。

另外,在代表业务多元化的非零售板块中:

云业务代表着未来的盈利潜力,本季度收入达149亿,同比增长60%,经调整EBITA利润率为-1%;

菜鸟本季度收入同比增长了73%,每日派送的跨境包裹量近400万件;

数字娱乐业务同比增长8%至80.66亿,亏损明显收窄。

菜鸟物流和云,正在成为中国零售市场之外的多轮驱动。

本季财报中的另一大看点,是国内电商业务中的「其他」,也就是新零售业务崛起,增速已经超过天猫/淘宝。

新零售业务收入,包括天猫超市、盒马、天猫进口直营、考拉等自营业务。本季度,这部分收入为261亿,同比增长44%, 在国内电商收入占比达到17%,成了这段时期的增速担当。

判断一个业务是否有潜力,离不开这些因素:1、增速;2、对总盘子的重要性。

过去两个季度,新零售业务业务都是阿里经济体版图里,跑得最快的那个。

2020财年Q4,贡献了258亿元收入,同比增速128%。2021财年Q1季度,贡献了360亿元的收入,增长率达88%。这代表着阿里在零售板块的新尝试,虽然本季度新零售业务的收入增速放缓,但经EBITA调整,亏损额已经从去年的70.36亿缩减至今年同期的49.82亿。

阿里早已不是一家电商公司,创造盒马鲜生、收购银泰、控股高鑫零售……通过自营、收购、合并的方式,搭建起新的业务线。

为什么如此重视线下商业生态的构建?教科书般的答案是:线下购物消费体验有线上无可替代的优势。

线上是阿里的优势,但线下的商业生态复杂多样,被互联网、科技改造的空间更大。有人预测,未来的经济是体验经济。放到业务场景中来理解新零售追求的极致体验。

在投资方式上,阿里更看重业务的耦合,大而取其优,大而有创新,要的是能带来增量。最近36亿美元控股大润发母公司高鑫零售,瞄准的正是这个庞大的线下市场。

再看阿里其他一些重资产业务。本地生活服务本季度收入同比增长29%至88.39亿元。在6-9月,饿了么的日均付费会员数量同比增长了45%。

饿了么GMV从4月回暖,官方表述,单笔订单的单位经济效益为正。就是说,包括快递小哥的佣金在内,摊在每单外卖里的成本已经转正。

盒马鲜生已经在全国开出222 家门店,年活跃消费者超过2600万。

阿里巴巴的“重资产/自营业务”,包括新零售、本地生活和物流,重要性正在不断提升。

本季度,上述三项营收相加,在阿里总收入的占比已经超过28%,接近淘宝/天猫一半的体量了。

我们认为,淘系电商仍然会是最重要的基石,新零售、同城零售等业务发展至今不过4年时间,但增速很快,将成为打通C端消费者,串联起B端商户和供应链一把钥匙,成为阿里收入和利润的另一个飞轮。

“阿里有句话叫‘履带式发展’,就是我们永远为今天而工作,为明天而投资,为未来而孵化。”张勇说。

2009年,次贷危机影响波及全球,阿里第一次宣布启动“春雷计划”,帮助中小企业度过寒冬。当年11月,第一届天猫双11诞生,27个品牌参与,最终取得了5200万元的销售成绩。如今,“春雷计划”与双11都走过了一个轮回。如果说,阿里第二季度财报,是一份支持中小企业数字化转型发展的成绩单,那今年双11将是检验阿里商业创新,帮助商家生意回暖和新消费潜力释放的最大战役。