蚂蚁集团3大关键疑问待解:重新上市要多久?新估值是否会靠拢金融股?境内融资投资者还有赚吗?

每经记者 王海慜每经编辑 何剑岭

图片来源:摄图网

昨日晚间,本来11月5日将在A+H股同步上市的蚂蚁集团,其IPO进程意外被按下“暂停键”。

有媒体报道称,蚂蚁集团内部保守估计,重新上市的时间要被推迟半年左右。不过《每日经济新闻》记者采访发现,目前投行业内对蚂蚁集团接下来重新上市的流程究竟会有多久存在争议。

重新上市后,蚂蚁集团的估值是否会调整呢?多位行业分析师均认为,相比之前的高估值,重新定价后蚂蚁集团的估值体系将会受到影响。

重新发行时间可能早于预期今日早间,蚂蚁集团在港交所公告,暂缓H股上市及退回香港公开发售的申请股款。

有媒体报道称,11月3日晚间蚂蚁集团被暂缓A股和H股上市的消息公布后,蚂蚁集团执行董事长井贤栋当晚召集集团内部中高管召开紧急会议。会议上提到在上市“暂缓”之后,保守估计重新上市的时间要被推迟半年左右。

不过记者采访发现,目前投行业内对蚂蚁集团接下来重新上市的流程究竟会有多久存在争议。

有观点认为,蚂蚁集团接下来需要重新走一遍申报注册发行程序。例如先补充2020年半年报审计,预计需耗时1~2个月,此外还需要补充披露新业务新监管形势,回答一到两轮的专项反馈。这些流程有望在今年前完成大部分,预计拿到新的注册批文最快也要到2021年3月了,所以新的发行时间应该在2021年4~5月。

对此,记者采访了蚂蚁集团此次IPO联席保荐机构之一的中信建投投行部门多位相关人士。

某中信建投投行内部人士认为,蚂蚁集团还是在科创板重新IPO的话,肯定不需要重新申报。而对于上述“蚂蚁集团需要先补2020半年报审计,可能会耗时1~2月”这一观点,他表示:“对于之前的申报材料,安永已经出具了相应的审阅报告了,所以出审计报告会很快,不需要1~2个月。”

而对于蚂蚁集团新的发行时间,该人士向记者表示:“这不好说,要看和监管的沟通情况,不过我觉得应该不会拖到明年4~5月份。”

中信建投投行部门另一位人士则坦言,蚂蚁集团新的发行时间不好判断,“因为太特殊,不属于正常的申报流程了。”

今年9月18日,上交所科创板上市委宣布,蚂蚁科技首发获得通过,从8月25日上交所受理IPO材料算起,仅仅用了25天,速度仅次于中芯国际。

因此,在一些投行人士看来,蚂蚁集团新的发行时间可能会早于市场预期,“之前监管对蚂蚁集团IPO审核就特别快,重新发行可能也会比较快。

不过由于时值年底,业内也有观点认为,蚂蚁集团的重新发行可能会涉及到需要补充2020年年报。而补充2020年年报又将耗费一定时间。据蚂蚁集团招股书披露,其审计报告的截至日期为今年6月30日。

图片来源:证监会官网

今年7月10日,证监会发布《关于修改〈首次公开发行股票并上市管理办法〉的决定》、《关于修改〈科创板首次公开发行股票注册管理办法(试行)〉的决定》,自公布之日起施行。此次修改的核心即在于将拟上市公司招股说明书中引用的财务报表延长期从“至多1个月”放宽到了“至多3个月”。

上述中信建投投行内部人士分析认为,根据证监会的新规,理论上,蚂蚁集团现在的审计报告可以用到明年3月底,也就是说,如果蚂蚁集团能在明年3月底之前发行的话,应该不需要更新审计报告。

重新发行将影响估值体系虽然从体量上来看,蚂蚁集团已是一只“大象”,但在此前的IPO定价环节,市场仍然给予了蚂蚁集团较高的估值。

图片来源:蚂蚁集团《首次公开发行股票并在科创板上市发行公告》

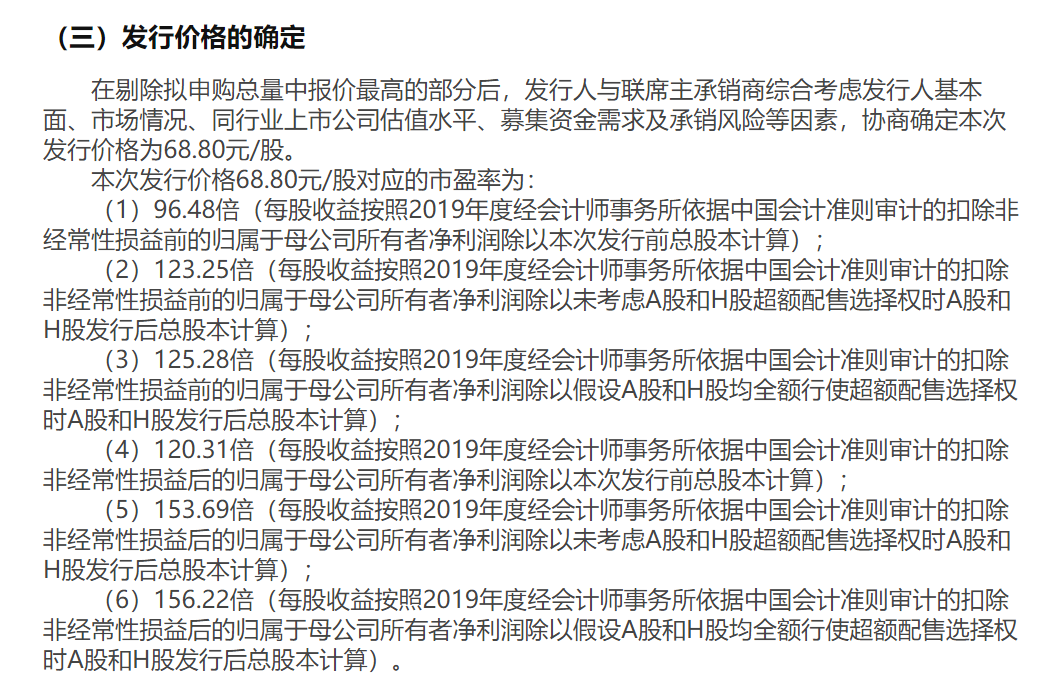

据蚂蚁集团公告披露,此前其68.8元/股的发行价格对应的发行市盈率超百倍,远高于普通的金融股。

随着蚂蚁集团暂缓发行,其重新发行后的估值是否会调整受到市场广泛关注。

对此,今日记者采访了多位行业分析师,得到的多数反馈认为:相比之前的高估值,重新定价后蚂蚁集团估值很可能要打折扣。

中部地区某券商计算机行业分析师向记者指出:“现在监管层出手了,自然会影响其估值体系。”

但至于在重新定价时,市场是否会按照传统金融股来对蚂蚁集团估值?一些分析师认为,还不用这么悲观。

西部地区某券商计算机行业首席分析师表示:“我们判断蚂蚁集团重新发行不会按照金融股来估值,更会是根据科技股来估值。我们预计2020、2021年蚂蚁会把金融业务增速降下来(我们暂预估从40%降到20%左右,甚至极端做成负增速)。利润预期下来,蚂蚁专心转型科技输出和数字生活服务,可以维持之前40~50倍PE的预期估值。所以我们判断蚂蚁重新上市的话,预期市值主要降的是盈利的下调,估值不会有明显的下降”。另外,他表示,蚂蚁集团的重新发行不会影响计算机行业以及产业链核心公司的估值。

就此次蚂蚁集团因监管趋严而被暂缓上市的来龙去脉,浙商证券银行团队发布最新观点认为,蚂蚁集团当前主要盈利来源在于数字金融科技平台,今年上半年金融科技业务创造营收的63%,微贷科技平台占营收39%。考虑支付业务是为了维持生态,基本上收支平衡,金融科技业务(尤其微贷业务)目前才是蚂蚁利润的最核心来源。所以金融科技监管环境发生变化对其IPO会产生重大影响。

根据最近金融科技监管环境变化的脉络,浙商证券银行团队预计,未来对金融科技严监管是方向,不可避免。网络小贷公司监管“银行化”,本质上就是拉直监管、一碗水端平。而蚂蚁集团的普惠价值受到肯定,预计转型后的模式将更加洁净、可持续。

重新发行或压缩末轮融资盈利空间

蚂蚁集团历史上的部分融资(图片来源:启信宝)

据启信宝统计,蚂蚁集团历史曾经历过10轮规模不等的融资。

图片来源:蚂蚁集团招股书

值得注意的是,根据蚂蚁集团招股书披露,公司此前先后经历过的重大对外融资有5次,其中距今最近的一次融资发生在2018年7月。

当时,蚂蚁集团进行了境内融资,参与2018年蚂蚁集团境内融资的投资者为取得蚂蚁集团直接或间接的股份所支付的对价总额约为人民币218亿元,本次融资完成后,蚂蚁集团的投后估值约为人民币9600亿元。此外,在此轮融资过后,蚂蚁集团的总股本增至157.61亿股,对应每股价格约为60.9元。

从此前蚂蚁集团68.8元/股的发行价格和上市后有望进一步上涨来看,参加2018年7月境内融资的投资者对蚂蚁集团的这笔投资存在盈利空间。

不过如果在重新定价后,蚂蚁集团的发行价较此前有较大幅度下降的话,那么上述投资者在蚂蚁集团将来上市后初期的浮盈空间或将被压缩。