新三板精选层正式启动申报,首日预计不到10家企业第一批“吃螃蟹”!投行人士:企业的“心动”还需机构的 “行动”

每经记者 王海慜每经编辑 吴永久

根据全国股转公司的安排,下周一(4月27日)将正式启动股票公开发行并在精选层挂牌的受理及审查。目前已完成辅导验收的拟申报精选层企业总共有13家,有券商新三板分析师认为,预计下周一就申报的企业或有7~8家。

另外,近期,对精选层有所“心动”的企业开始多了起来。据了解,近期部分原本计划赴A股上市的公司也开始举办诸如精选层公开发行线上路演这样的机构投资者交流活动。

不过在一些投行人士看来,机构对此类路演的反应却有些不温不火。参与组织相关精选层公开发行路演的某券商投行人士向《每日经济新闻》记者表示,尽管有的拟登陆精选层企业质地不错,但相比普通A股公司上市前的这类寻找战略投资者的路演,机构参与精选层路演的意愿显得并不是很强烈。

13家公司已通过精选层辅导验收根据全国股转公司的最新安排,下周一(4月27日)将正式启动公开发行并在精选层挂牌的受理及审查。届时保荐机构可以通过全国股转系统业务支持平台报送企业申请文件。

受理与审查工作启动后,全国股转公司受理窗口将按规则明确的程序和要求,主要对发行人申请文件的齐备性进行审查,在提交材料后两个交易日内作出是否受理的决定。按照“受理即披露”的原则,申请文件受理后即时在全国股转公司官网“股票公开发行并在精选层挂牌专区”自动披露。

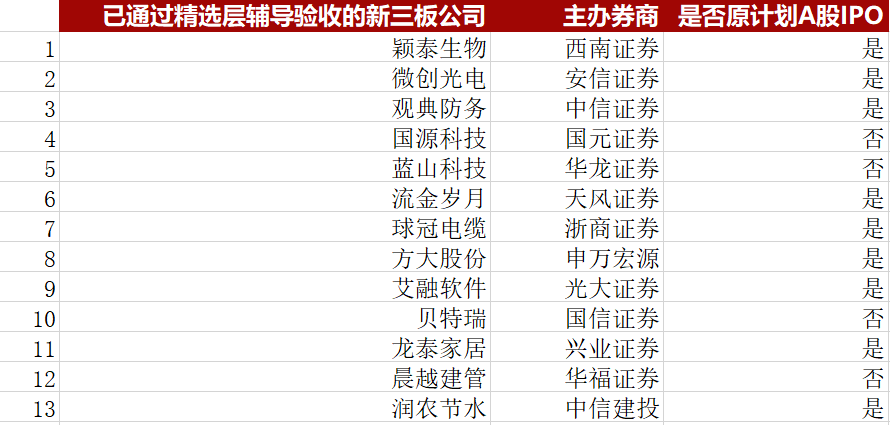

资本邦研究院、记者整理

据统计,截至目前,已有13家新三板企业完成了精选层辅导验收,分别为颖泰生物、微创光电、观典防务、国源科技、蓝山科技、流金岁月、球冠电缆、方大股份、艾融软件、贝特瑞、龙泰家居、晨越建管、润农节水。

由于只有通过精选层辅导验收的企业才能正式申报,所以从目前来看,下周一首批提交申请材料的拟挂牌精选层企业将来自这13家企业。而在上述13家新三板企业中,共有9家原计划赴A股IPO。

某大型券商新三板研究负责人预计,下周一首日就申报公开发行并在精选层挂牌的企业或有7~8家。

资本邦研究院首席研究员夏然今日向《每日经济新闻》记者表示,“当前已有超过130家企业宣布转战精选层,由于疫情影响,投行出差开展工作增加了难度,企业辅导进程受到一定影响。据我们统计,目前有13家企业已通过辅导验收,已做好申报精选层的准备,明天首批申报精选层的企业应不会超过13家,预计10家左右。后续随着完成辅导验收,会有越来越多企业陆续申报精选层。”

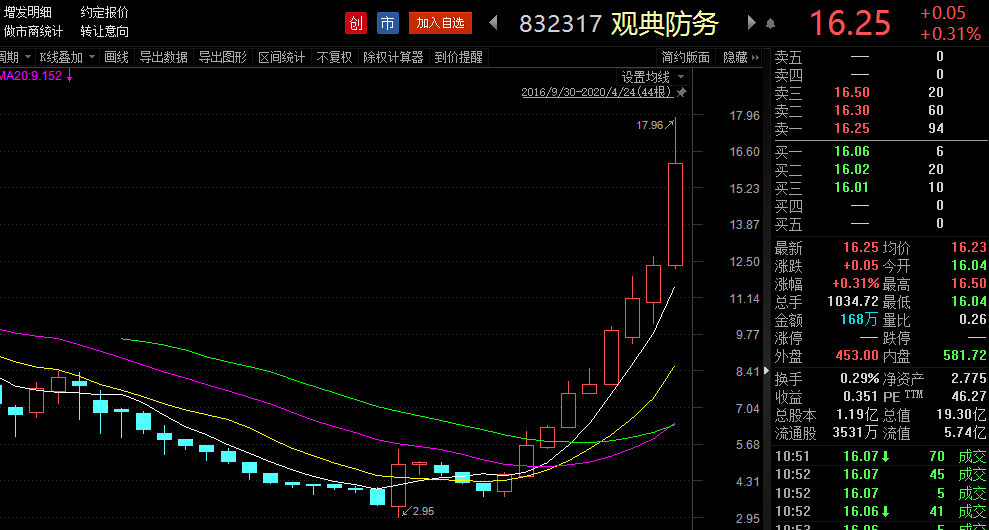

观典防务月线图

值得一提的是,从盘面表现来看,上述13家首批精选层挂牌种子企业近几个月股价大多表现强劲。

另据开源证券统计,截至4月24日,已有126家新三板挂牌公司发布公告拟申请进入精选层,其中55家公司已发布精选层公开发行议案。这55家公司已发布的公开发行议案合计融资规模超113亿元,平均融资规模为2.06亿元。

精选层机构路演 “遇冷”也许是看到了近期拟挂牌精选层企业的火爆行情,对精选层有所“心动”的企业开始多了起来。据了解,最近部分原本计划赴A股上市的公司也开始举办诸如精选层公开发行线上路演这样的机构投资者交流活动。

不过据一些投行人士反馈,目前市场上的主流机构对精选层的热情可能要用不温不火来形容。

日前,北京某券商投行人士向记者表示,对投行而言,做A股IPO难在如何通过审核,而精选层的审核要求可能不如A股来得高,相比之下,最难的点在于发行环节。

“投资机构总是愿意投资公司质地好、有增长前景、有流动性的企业,但精选层的部分企业可能不符合这些要求。”他告诉记者。

最近,某新三板公司组织了一场精选层公开发行投资者线上沟通会。根据宣传资料,该公司是某细分领域龙头,2019年的净利润约为3400万元。

参与组织该路演的上述北京某券商投行人士向记者表示,尽管有的拟登陆精选层企业质地还不错,但相比普通A股公司上市前的这类寻找战略投资者的路演,主流机构参与精选层路演的意愿并不是很强烈,“A股上市前的路演很容易就有几十家机构参与,而精选层公司的路演可能就10家左右的机构来参与。”

他指出,与A股不同,精选层企业要想吸引主流机构投资,需要公司负责人与主流机构进行深度的沟通,再经过详细尽调后,主流机构才有可能投资这家精选层企业。在他看来,主流机构投资精选层公司不是因为流动性因素,而更多的是按照一级市场的逻辑,把精选层公司作为一个Pre-IPO的项目来投资。

对于近期主流机构对精选层路演显得热情不够的现象,夏然认为,“主要原因在于,作为机构路演询价的主力,存量公募基金产品当前参与精选层的概率不大,因为要开基金持有人大会通过后才能参与。当前精选层刚刚开闸、市场规模较小,加之市场赚钱效应尚未验证,大多公募尚不具备充分动力参与精选层。当前参与精选层路演询价的机构以券商自营、资管和私募为主,目前这部分机构占参与A股机构路演询价的比重估计不超过30%,参与机构数量的减少使得精选层企业路演显得‘不火爆’。”

值得一提的是,上述最近举办精选层投资者沟通会的新三板公司曾在今年1月发布过关于上市辅导备案的提示性公告,目标是未来登陆A股,此后并未发布在精选层挂牌辅导备案的提示性公告。

上述投行人士认为,这类企业即使组织了精选层投资路演,以后也并非一定会申报精选层,组织这类机构路演可能有投石问路的目的。

对此,夏然向记者表示,“企业是否改变精选层上市计划,有诸多影响因素,比如上市地选择、资金需求紧迫程度等等,机构路演反响是否够强烈可能是影响因素之一,可能会有企业路演询价下来发现无法按照预期估值完成募资,由于价值被低估等因素放弃精选层公开发行,进而选择境外上市或暂不上市直至达到创业板、科创板等市场申报门槛。根据当前披露信息,拟上精选层企业平均募资金额为2亿~3亿元,约为创业板企业募资金额的一半,对于需要资金以加快业务拓展的企业而言,上精选层也不失为一个好的选择。”

新三板业务与投行体系整合将是趋势此外,就券商投行层面而言,精选层业务的执行相较A股也有与众不同的地方。

“据我了解,券商做一个精选层项目,承销加保荐收入在一千万左右,不仅低于一般IPO,甚至还低于再融资。对券商而言,做精选层的项目既不是更赚钱,还可能会承担更大的责任。因为相比普通的IPO,精选层企业的质地可能不如A股上市公司。”上述投行人士告诉记者。

另据上述投行人士介绍,部分券商的新三板业务不在投行部门,而在专门的场外市场部门或相关新三板部门。但精选层又涉及到保荐环节,而保荐又是投行的业务,所以对不少券商而言,精选层业务涉及到两个部门,所以两个部门如何协调在内部可能会存在一定问题。

某头部券商非银行业分析师向记者表示,之所以部分券商将新三板业务单独放在场外市场部门,是因为之前有一部分是做市业务,所以有些券商在部门设置上就放在场外部门了。不过从趋势上看,以后这些券商可能会把新三板业务整合到投行体系内。

封面图来自摄图网