山东如意,难做中国版LVMH

编者按:本文来自微信公众号“商业地产头条”(ID:Dtoutiao),作者 陈安琪,36氪经授权发布。

2018年1月9日,彭博社一篇名为《当心,中国版LVMH集团即将到来》的文章,带火了山东如意集团。

这个长于中国齐鲁大地上的“草根”巨头,被宣告“(若整体上市),将入围全球时尚与奢侈品集团前20”。罩不住的光芒,刺激着山东如意董事长邱亚夫的时尚野心。

他立下了豪言:要用5-10年造出个千亿级时尚产业集团,做中国的LVMH。说下这番话时,邱亚夫已是六十花甲,如意系(包括上市公司如意集团,及控股股东如意科技)则走过了第48个年头。

其实,早在2010年,如意系就开始游走于资本市场,以“自己不行就走出去”为战略,拿了超400亿元进行全球“大收割”。

现在,它已将法国轻奢集团SMCP、日本最大服装品牌运营商之一Renown、英国风衣品牌Aquascutu等收入囊肿,颇有LVMH大手笔“扫货”之风范。

可近日如意集团控股股东如意科技一纸延迟三个月兑付利息的公告,戳醒了邱亚夫的野心梦。短期来看,如意系面临大规模到期债务,疫情阴霾笼罩下,偿债压力正在倍数放大。

这个如履薄冰的时尚巨头,离成为中国版LVMH的距离又远了一些。纺织起家,目标是五年造出中国版LVMH如意集团,起家于毛纺业,原名“山东济宁如意毛纺织股份有限公司”,前身为始建于1972年的山东济宁毛纺织厂,是中国最大的纺织品制造商之一。

1993年,如意系完成股份制改造,2002年实现国企改制,随后进入了高速发展期:

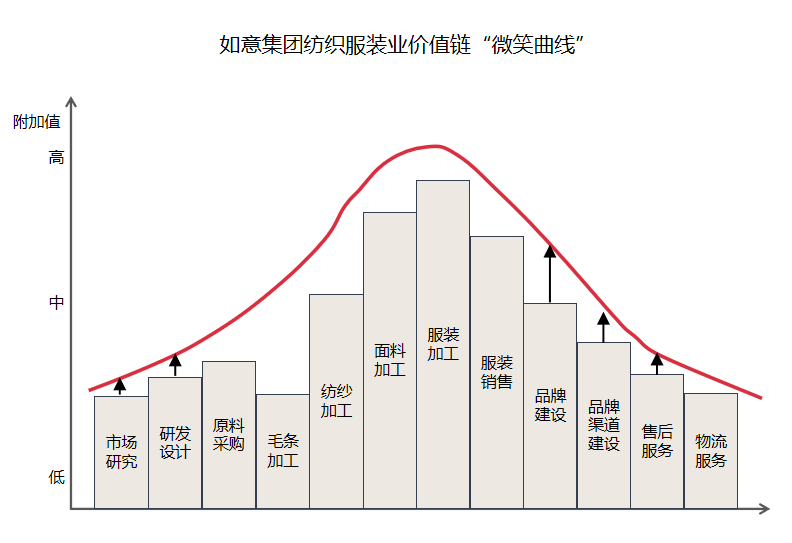

一方面,内生增长,加大科研投入,提高产品附加值,同时逐步完成集团东部产业升级和先进技术及产业向中西部转移,充分利用各产业基地的资源优势,打磨毛纺这一主业。另一方面,2004 年正式跨入棉纺产业,先后收购了万州万新纱厂、香港嘉达纺织品印染公司和樱花纺织有限公司在内11家企业。通过战略并购,如意集团实现毛纺、棉纺两条腿走路,构建了完整纺织产业链条,企业规模由此迅速扩大。但随着国内生产要素成本上涨、消费者品牌意识增强、国际竞争加剧等因素影响,如意集团的主营面料业务利润持续走低,叠加纺纱、面料领域的技术创新存在天花板,其利润空间被不断挤压。

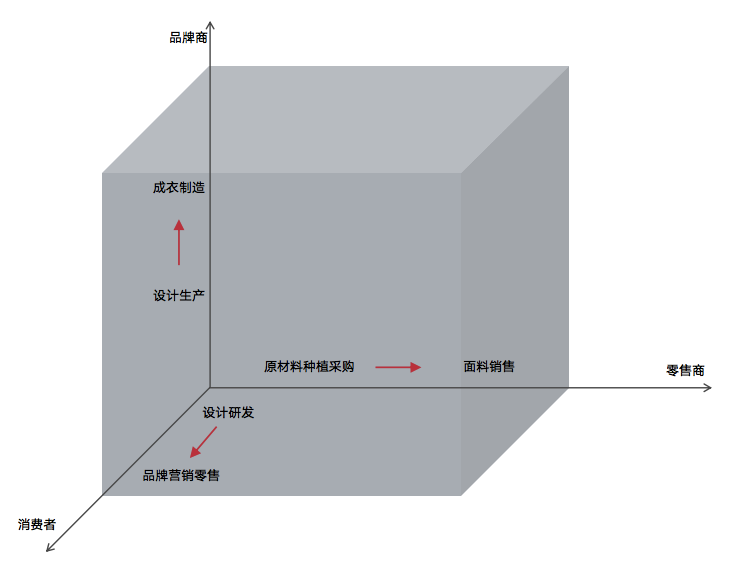

资料来源/公开论文制图/商业地产头条

2007 年登陆深交所后,面对在全球纺织服装行业价值链的“低端嵌入”,如意集团主动求变。2010年前,其主要并购对象为国内企业,自2010年起,则开始沿纺织产业链进行全球收购。

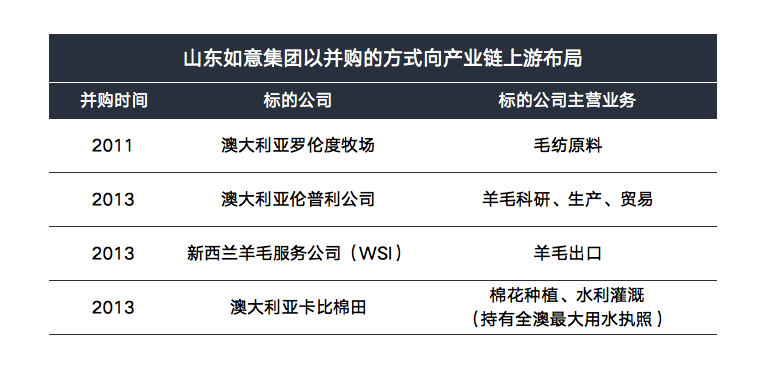

从上游看,以优质原材料为突破口,实现价值链左端延伸

2011年起,如意集团向羊毛海外市场发起并购,先后买下澳大利亚有百年历史的罗伦度牧场、全球羊毛经营的领军企业伦普利,以保证稳定优质羊毛资源,填补中国超细羊毛研发领域的空白。同样,为应对国内棉花价格变动带来的影响, 2013 年其斥资3亿澳元收购澳大利亚南半球规模最大、产能最高、品质最佳的卡比棉场(Cubbie Station)。

资料来源/公开论文制图/商业地产头条

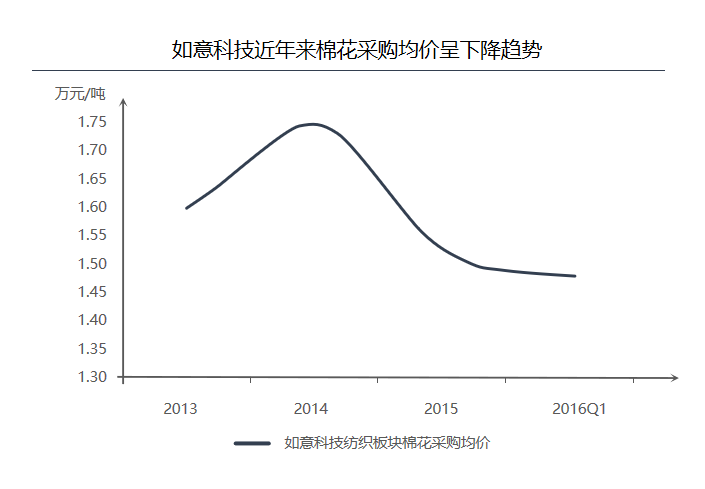

对牧场、棉田、羊毛公司收购,一则可以选取优质材料,保障纺织品质量,二则可以尽量脱离高档材料价格受控困境,三则以直采避免跨境造成的中间商赚取佣金问题,进一步降低生产成本,形成价格优势,提高利润,扩大出口和内需,有利于企业稳定经营。

资料来源/申万宏源制图/商业地产头条

从下游看,加强品牌营销建设等,实现价值链右端延伸“尽管技术上领跑全球,但缺乏全球叫得响的时尚品牌,自己仍然是国际时尚品牌的打工者。我们的‘如意纺’面料,1平方米最高能卖到1万元,可奢侈品成衣的价格至少要几万元。”

在世界顶级科技带来的红利面前,邱亚夫不甘心赚卖白菜的钱,谋求向国际知名时尚产业集团转型,其业务触角不断向服装加工设计、销售、品牌建设等高利润环节延伸。

在布局服装零售领域,如意系以控股股东如意科技为收购主体,以并购品牌的方式,主攻海外市场。

自建品牌往往需要经验积累,且周期较长。并购则不同,纵观全球奢侈品集团,LVMH、开云、历峰,无一不是巧用这一法宝,在行业的并购浪潮中迅速站稳脚跟。

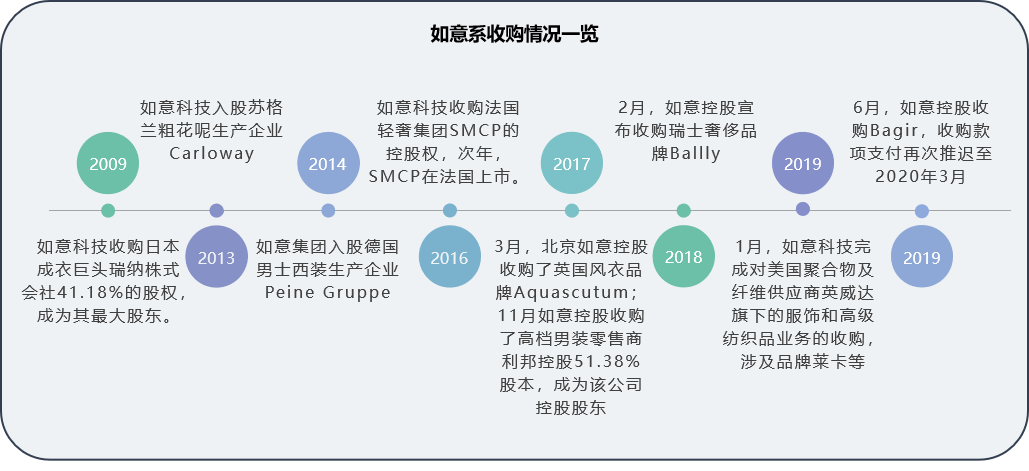

2010年6月,如意系决定“出海”,第一步收购日本最大服装品牌运营商之一Renown,后者作为百年企业,品牌影响力强,旗下有包括Durban、雅格狮丹等约30个国际品牌。

来源/Renown官网

彼时,日本因经济下滑、成本高企,部分拥有研发设计、品牌管理零售等核心能力服装企业,相继出现经营性现金流净额下滑、市值缩水状况。

随后,2012年收购韩国女装Yeon Se-ung Apparel、2016年收购法国轻奢集团SMCP、2017年3月收购英国风衣品牌Aquascutum,同年11月收购香港高档男装零售商利邦控股。

资料来源/天风证券制图/商业地产头条

至此,如意系在继续做大做强纺织服装主业的基础上,通过重组并购方式积极向价值链高附加值区域延伸布局,内生、外延构建自身的三维产业链框架,加快服装品牌培育与零售网络建设。

制图/商业地产头条

除了提升价值链外,如意系进行海外并购的动因还包括:扩大生产、开拓市场。作为新兴市场国家的企业,实现国际化需要运用一种多维(如创新、战略、文化、技术等)复合的成长模式,海外并购是捷径之一;

要素需求,获得资源、技术。海外并购是纺织行业战略发展的重要环节,可以获得境外企业优势无形资源,比如专利技术、品牌商标等,这恰恰是中国企业所欠缺的;

获得协同效应,从而实现规模经济,提高企业价值。

从单纯的面料供给商,延伸至服装零售端,如意系构建了纺织服装全产业链。2017年,其旗下拥有国内A股和日本东京主板2个上市公司,也是中国唯一通过控股进入服饰类奢侈品百强的公司。频频失速,“接盘侠”的才华撑不起野心这些年,如意系的频频并购,主导者都是控股股东山东如意科技集团,其擅长以政府资金做杠杆。

2019年1月,如意科技耗资26亿美元收购美国综合纤维和聚合物公司英威达(Invista)旗下服装和高级纺织品业务(其中包括全球知名的莱卡“LYCRA”品牌)时,得到过山东省新动能基金管理公司4亿元“外援”。

公开资料显示,两者共同发起设立了新动能如意股权投资基金,且吸引了多家海外投资人参与收购美国莱卡项目,整体投资近170亿元。

“4亿元政府引导基金撬动了170亿元的跨国收购,(前者)发挥了很大杠杆作用,让我们顺利实现了对美国莱卡集团(注:交易完成后新公司更名为莱卡集团)的收购,”投资总监尹亢说。

此外,银川国资也是邱亚夫激进海外并购的关键金主。银川国资在2015年成为如意科技第二大股东后,通过旗下银川产业基金出资,联合如意科技、中航信托组成并购基金,收购了法国SMCP集团多数股权。

来源/SMCP官网

作为上市公司控股股东,如意科技通过政府引导资金撬动杠杆、大举发债、借债,募集了近400亿元进行全球大并购。

但收购型的财务战略、过度依赖短期借款,随之而来的则是高企的财务杠杆及现金流风险的上升。2019年,山东如意债务危机集中性爆发。

债务危机频发,搬国家队续命2019年10月,如意科技面临偿债困局,济宁城投慷慨解囊,斥资35亿元成为其第二大股东,并为其一笔近20亿元的债券提供了担保。搬出国资,进场“续命”,缓解了一时的债务危机。

往后不到3个月,济宁城投于1月7日向仲裁委员会申请财产保全,请求冻结如意科技持有的美国莱卡集团境内收购主体济宁高新44.21%的股权(价值13亿元),或查封其相应价值的财产。

法院审查认为,济宁城投申请仲裁程序中的财产保全,符合相关法律规定,依照相关法律规定裁定冻结上述股权。如意系再陷危机。根据上市公司如意集团公告,截至2019年9月末,如意科技直接持有公司股份6051.5万股,处于冻结及轮候冻结状态的股份数量为6051.5万股,处于质押状态的股份数量同样为6051.5万股,股权冻结及质押比例均达到100%。

“国家队”救得了一时,救不了一世。到了今年3月17日,如意科技亦面临流动性危机,未能如期支付7500万的债券利息,虽然展期后未构成违约,但其吃紧的流动资金让投资者心头一紧。

在未来12-18个月内,其面临大规模到期债务。目前,如意科技存续债券4只,余额共54.03亿元,2020年内到期本金金额为29.03亿元。

为此,穆迪3月24日再度下调对如意科技企业家族信用评级至Caa3,并维持评级展望为“负面”,其最新的评级报告表示,“评级下调反映了如意系流动性紧缩的现状以及经济不确定性加剧所带来的再融资风险的提升。”

资产规模遽升,上市公司业绩滑坡虽然疫情成了催化剂,但如意系出现的债务危机并不是一蹴而就的。

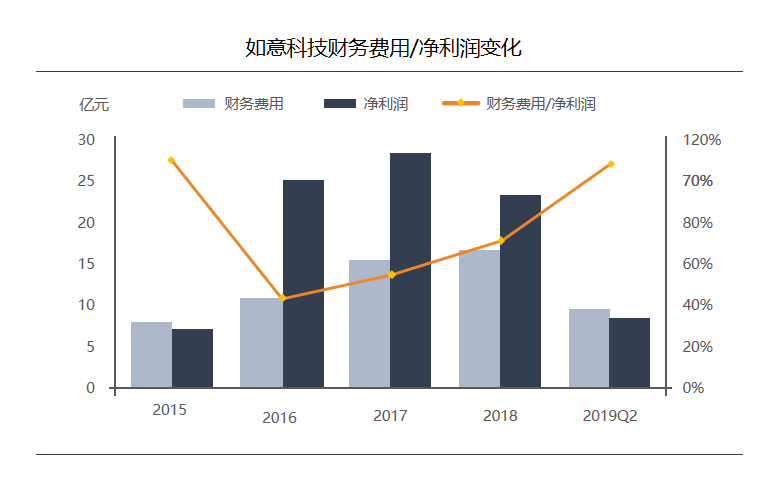

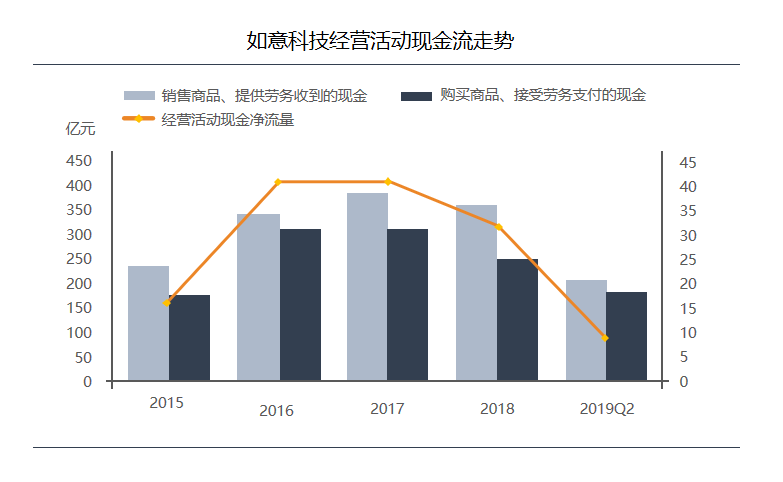

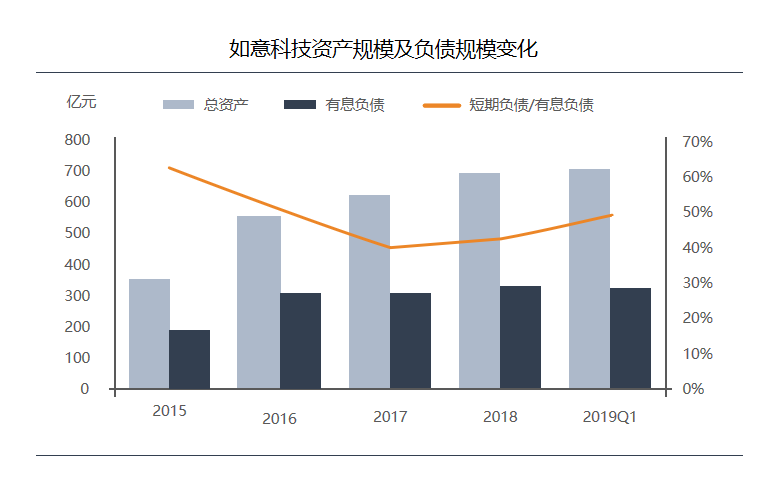

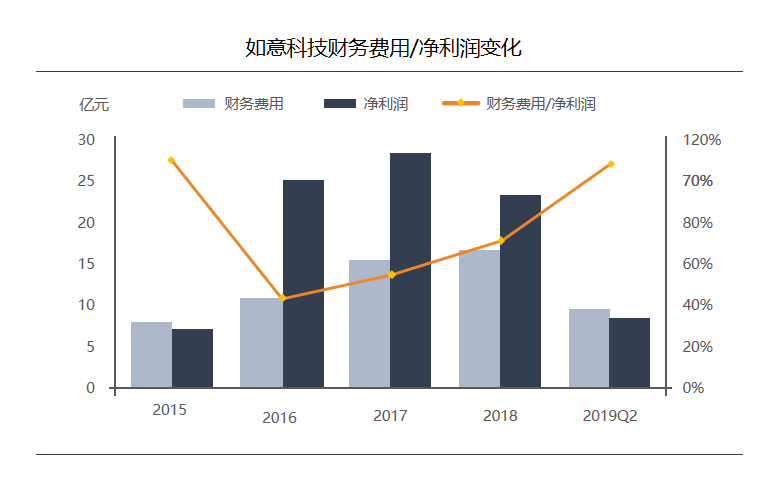

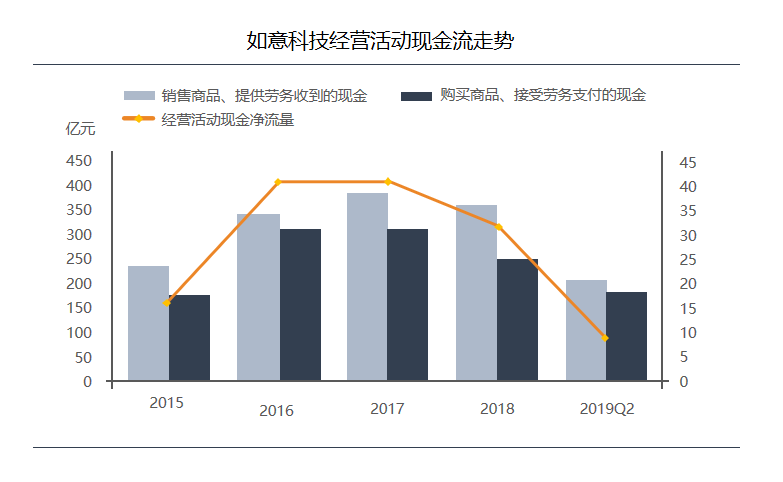

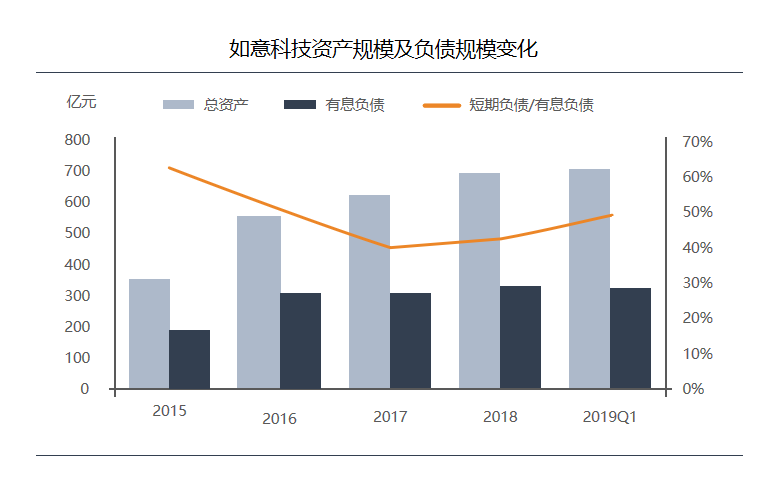

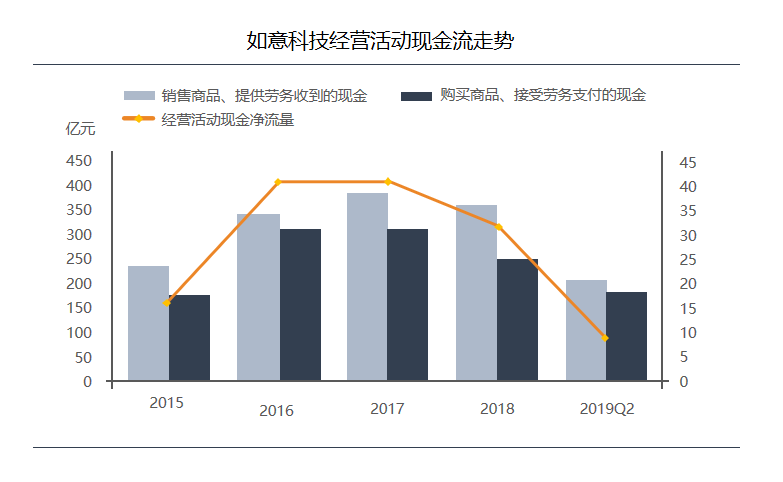

根本原因在于:频频海外并购,叠加国内厂区、项目扩建,资产规模遽升的同时,现金流流出较大,负债水平难降,财务费用吞噬利润。

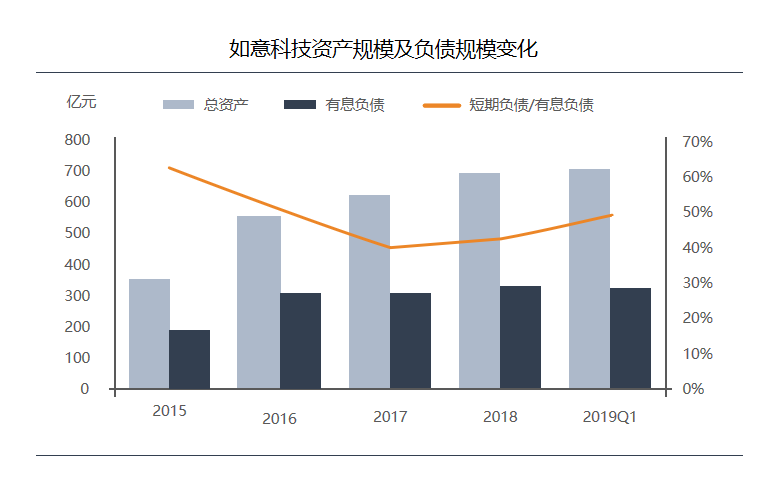

自2013年以来,如意科技有息债务规模逐年大幅增长,在总负债中占比较高,且以短期有息债务为主;此外,其担保金额较高,大部分被担保企业为互保的民营企业,存一定或有风险。

资料来源/天风证券制图/商业地产头条

大手笔并购带来的现金流后遗症暴露之际,上市公司如意集团的业绩也开始下滑。根据2019年业绩快报,期内如意集团营收11.5亿元,同比下降13.43%;营业利润5292.2万元,同比下降52.59%;利润总额5414.9万元,同比下降58.4%;归属于上市公司股东的净利润5003.6万元,同比下降49.46%。

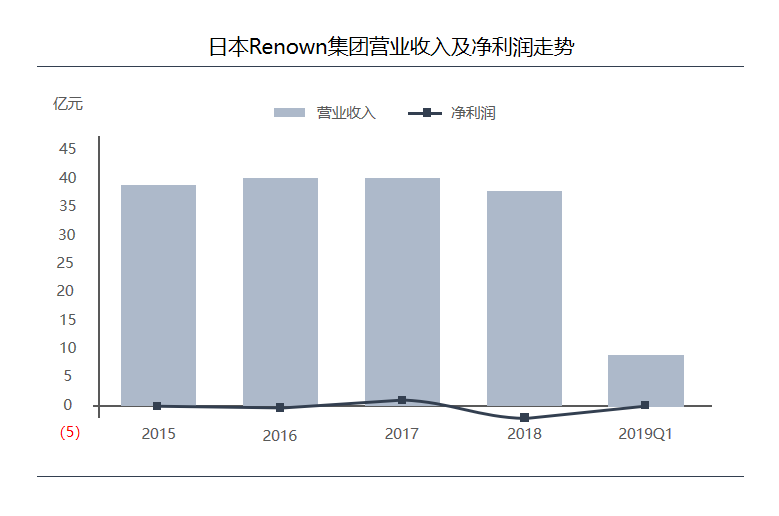

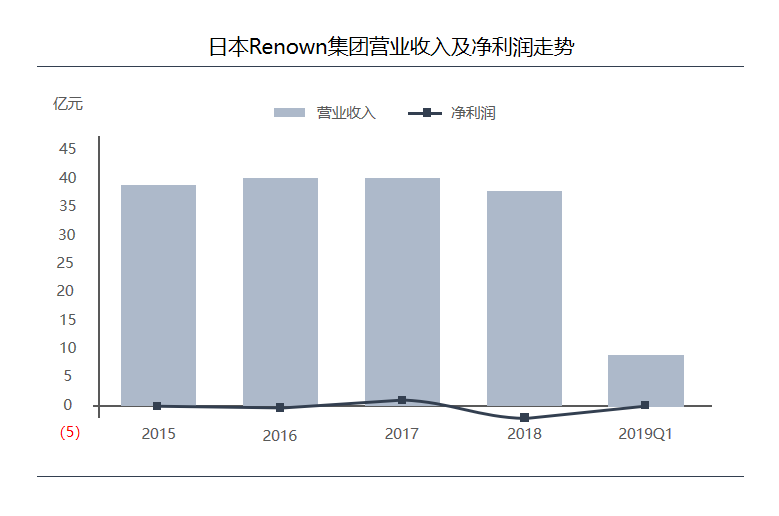

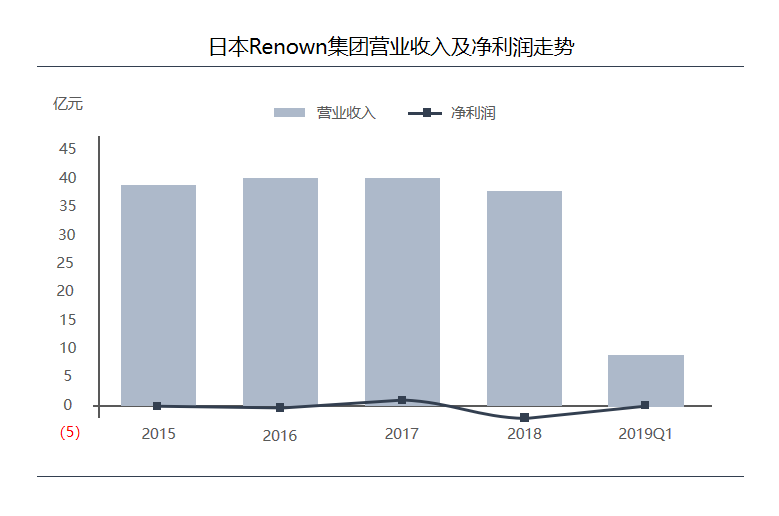

从经营层面看,如意科技所收购的公司品牌业绩表现亦参差不齐。10年前买下的日本Renown,至今仍谈不上成功,对业绩贡献低。而SMCP虽短期对业绩贡献向好,但面临疫情冲击,是否可持续尚不可知。

资料来源/天风证券制图/商业地产头条

不难看出,较弱的并购整合能力撑不起如意系激进式的收购战略,其对品牌的盈利和经营能力改善较弱,未能与现金流之间形成正反馈。

中国轻奢业初长成,前路漫漫买买买不停,如意系构筑属于自己的轻奢时尚集团梦,虽前路漫漫,但却掩不住时代潮水向东。我国轻奢行业自1990年代起发展至今,目前正步入成长期,而这与20世纪七八十年代的美日发展情况相似。

伴随我国富裕阶层扩大、新生代消费群崛起和网络消费普及,轻奢品的购买力、购买意愿和购买便捷性提升,轻奢消费已然成为一种时代消费趋势。

但相较传统重奢品牌集团,轻奢品牌公司在中国区域的渗透率还比较有限。2019年,LVMH、开云集团,在亚洲地区(除日本)的收入占比分别为30%和34%,约为三分之一。

而以轻奢巨头Tapestry集团为例,旗下三巨头除Coach以外,基本市场还集中在美国和北美地区,2019财年,Michael Kors和Kate Spade北美/美国地区的收入占比分别为68%和78%,排除海淘、旅游消费等影响,轻奢品牌在中国市场的潜力还未完全释放。

以此来看,未来如意系应将重心放在对轻奢集团的生产经营以创造可持续收益之上,如无实力整合,东施效颦似的“狂买”,并非长久之计。

- 但随着国内生产要素成本上涨、消费者品牌意识增强、国际竞争加剧等因素影响,如意集团的主营面料业务利润持续走低,叠加纺纱、面料领域的技术创新存在天花板,其利润空间被不断挤压。

资料来源/公开论文制图/商业地产头条

2007 年登陆深交所后,面对在全球纺织服装行业价值链的“低端嵌入”,如意集团主动求变。2010年前,其主要并购对象为国内企业,自2010年起,则开始沿纺织产业链进行全球收购。

从上游看,以优质原材料为突破口,实现价值链左端延伸

2011年起,如意集团向羊毛海外市场发起并购,先后买下澳大利亚有百年历史的罗伦度牧场、全球羊毛经营的领军企业伦普利,以保证稳定优质羊毛资源,填补中国超细羊毛研发领域的空白。同样,为应对国内棉花价格变动带来的影响, 2013 年其斥资3亿澳元收购澳大利亚南半球规模最大、产能最高、品质最佳的卡比棉场(Cubbie Station)。资料来源/公开论文制图/商业地产头条

对牧场、棉田、羊毛公司收购,一则可以选取优质材料,保障纺织品质量,二则可以尽量脱离高档材料价格受控困境,三则以直采避免跨境造成的中间商赚取佣金问题,进一步降低生产成本,形成价格优势,提高利润,扩大出口和内需,有利于企业稳定经营。资料来源/申万宏源制图/商业地产头条

- 从下游看,加强品牌营销建设等,实现价值链右端延伸

“尽管技术上领跑全球,但缺乏全球叫得响的时尚品牌,自己仍然是国际时尚品牌的打工者。我们的‘如意纺’面料,1平方米最高能卖到1万元,可奢侈品成衣的价格至少要几万元。”

在世界顶级科技带来的红利面前,邱亚夫不甘心赚卖白菜的钱,谋求向国际知名时尚产业集团转型,其业务触角不断向服装加工设计、销售、品牌建设等高利润环节延伸。

在布局服装零售领域,如意系以控股股东如意科技为收购主体,以并购品牌的方式,主攻海外市场。

自建品牌往往需要经验积累,且周期较长。并购则不同,纵观全球奢侈品集团,LVMH、开云、历峰,无一不是巧用这一法宝,在行业的并购浪潮中迅速站稳脚跟。

2010年6月,如意系决定“出海”,第一步收购日本最大服装品牌运营商之一Renown,后者作为百年企业,品牌影响力强,旗下有包括Durban、雅格狮丹等约30个国际品牌。来源/Renown官网

彼时,日本因经济下滑、成本高企,部分拥有研发设计、品牌管理零售等核心能力服装企业,相继出现经营性现金流净额下滑、市值缩水状况。

随后,2012年收购韩国女装Yeon Se-ung Apparel、2016年收购法国轻奢集团SMCP、2017年3月收购英国风衣品牌Aquascutum,同年11月收购香港高档男装零售商利邦控股。

资料来源/天风证券制图/商业地产头条

至此,如意系在继续做大做强纺织服装主业的基础上,通过重组并购方式积极向价值链高附加值区域延伸布局,内生、外延构建自身的三维产业链框架,加快服装品牌培育与零售网络建设。制图/商业地产头条

除了提升价值链外,如意系进行海外并购的动因还包括:扩大生产、开拓市场。作为新兴市场国家的企业,实现国际化需要运用一种多维(如创新、战略、文化、技术等)复合的成长模式,海外并购是捷径之一;

要素需求,获得资源、技术。海外并购是纺织行业战略发展的重要环节,可以获得境外企业优势无形资源,比如专利技术、品牌商标等,这恰恰是中国企业所欠缺的;

获得协同效应,从而实现规模经济,提高企业价值。

从单纯的面料供给商,延伸至服装零售端,如意系构建了纺织服装全产业链。2017年,其旗下拥有国内A股和日本东京主板2个上市公司,也是中国唯一通过控股进入服饰类奢侈品百强的公司。频频失速,“接盘侠”的才华撑不起野心这些年,如意系的频频并购,主导者都是控股股东山东如意科技集团,其擅长以政府资金做杠杆。

2019年1月,如意科技耗资26亿美元收购美国综合纤维和聚合物公司英威达(Invista)旗下服装和高级纺织品业务(其中包括全球知名的莱卡“LYCRA”品牌)时,得到过山东省新动能基金管理公司4亿元“外援”。

公开资料显示,两者共同发起设立了新动能如意股权投资基金,且吸引了多家海外投资人参与收购美国莱卡项目,整体投资近170亿元。

“4亿元政府引导基金撬动了170亿元的跨国收购,(前者)发挥了很大杠杆作用,让我们顺利实现了对美国莱卡集团(注:交易完成后新公司更名为莱卡集团)的收购,”投资总监尹亢说。

此外,银川国资也是邱亚夫激进海外并购的关键金主。银川国资在2015年成为如意科技第二大股东后,通过旗下银川产业基金出资,联合如意科技、中航信托组成并购基金,收购了法国SMCP集团多数股权。

来源/SMCP官网

作为上市公司控股股东,如意科技通过政府引导资金撬动杠杆、大举发债、借债,募集了近400亿元进行全球大并购。

但收购型的财务战略、过度依赖短期借款,随之而来的则是高企的财务杠杆及现金流风险的上升。2019年,山东如意债务危机集中性爆发。

债务危机频发,搬国家队续命2019年10月,如意科技面临偿债困局,济宁城投慷慨解囊,斥资35亿元成为其第二大股东,并为其一笔近20亿元的债券提供了担保。搬出国资,进场“续命”,缓解了一时的债务危机。

往后不到3个月,济宁城投于1月7日向仲裁委员会申请财产保全,请求冻结如意科技持有的美国莱卡集团境内收购主体济宁高新44.21%的股权(价值13亿元),或查封其相应价值的财产。

法院审查认为,济宁城投申请仲裁程序中的财产保全,符合相关法律规定,依照相关法律规定裁定冻结上述股权。如意系再陷危机。根据上市公司如意集团公告,截至2019年9月末,如意科技直接持有公司股份6051.5万股,处于冻结及轮候冻结状态的股份数量为6051.5万股,处于质押状态的股份数量同样为6051.5万股,股权冻结及质押比例均达到100%。

“国家队”救得了一时,救不了一世。到了今年3月17日,如意科技亦面临流动性危机,未能如期支付7500万的债券利息,虽然展期后未构成违约,但其吃紧的流动资金让投资者心头一紧。

在未来12-18个月内,其面临大规模到期债务。目前,如意科技存续债券4只,余额共54.03亿元,2020年内到期本金金额为29.03亿元。

为此,穆迪3月24日再度下调对如意科技企业家族信用评级至Caa3,并维持评级展望为“负面”,其最新的评级报告表示,“评级下调反映了如意系流动性紧缩的现状以及经济不确定性加剧所带来的再融资风险的提升。”

资产规模遽升,上市公司业绩滑坡虽然疫情成了催化剂,但如意系出现的债务危机并不是一蹴而就的。

根本原因在于:频频海外并购,叠加国内厂区、项目扩建,资产规模遽升的同时,现金流流出较大,负债水平难降,财务费用吞噬利润。

自2013年以来,如意科技有息债务规模逐年大幅增长,在总负债中占比较高,且以短期有息债务为主;此外,其担保金额较高,大部分被担保企业为互保的民营企业,存一定或有风险。

资料来源/天风证券制图/商业地产头条

大手笔并购带来的现金流后遗症暴露之际,上市公司如意集团的业绩也开始下滑。根据2019年业绩快报,期内如意集团营收11.5亿元,同比下降13.43%;营业利润5292.2万元,同比下降52.59%;利润总额5414.9万元,同比下降58.4%;归属于上市公司股东的净利润5003.6万元,同比下降49.46%。

从经营层面看,如意科技所收购的公司品牌业绩表现亦参差不齐。10年前买下的日本Renown,至今仍谈不上成功,对业绩贡献低。而SMCP虽短期对业绩贡献向好,但面临疫情冲击,是否可持续尚不可知。

资料来源/天风证券制图/商业地产头条

不难看出,较弱的并购整合能力撑不起如意系激进式的收购战略,其对品牌的盈利和经营能力改善较弱,未能与现金流之间形成正反馈。

中国轻奢业初长成,前路漫漫买买买不停,如意系构筑属于自己的轻奢时尚集团梦,虽前路漫漫,但却掩不住时代潮水向东。我国轻奢行业自1990年代起发展至今,目前正步入成长期,而这与20世纪七八十年代的美日发展情况相似。

伴随我国富裕阶层扩大、新生代消费群崛起和网络消费普及,轻奢品的购买力、购买意愿和购买便捷性提升,轻奢消费已然成为一种时代消费趋势。

但相较传统重奢品牌集团,轻奢品牌公司在中国区域的渗透率还比较有限。2019年,LVMH、开云集团,在亚洲地区(除日本)的收入占比分别为30%和34%,约为三分之一。

而以轻奢巨头Tapestry集团为例,旗下三巨头除Coach以外,基本市场还集中在美国和北美地区,2019财年,Michael Kors和Kate Spade北美/美国地区的收入占比分别为68%和78%,排除海淘、旅游消费等影响,轻奢品牌在中国市场的潜力还未完全释放。

以此来看,未来如意系应将重心放在对轻奢集团的生产经营以创造可持续收益之上,如无实力整合,东施效颦似的“狂买”,并非长久之计。

2019年10月,如意科技面临偿债困局,济宁城投慷慨解囊,斥资35亿元成为其第二大股东,并为其一笔近20亿元的债券提供了担保。搬出国资,进场“续命”,缓解了一时的债务危机。

往后不到3个月,济宁城投于1月7日向仲裁委员会申请财产保全,请求冻结如意科技持有的美国莱卡集团境内收购主体济宁高新44.21%的股权(价值13亿元),或查封其相应价值的财产。

法院审查认为,济宁城投申请仲裁程序中的财产保全,符合相关法律规定,依照相关法律规定裁定冻结上述股权。如意系再陷危机。根据上市公司如意集团公告,截至2019年9月末,如意科技直接持有公司股份6051.5万股,处于冻结及轮候冻结状态的股份数量为6051.5万股,处于质押状态的股份数量同样为6051.5万股,股权冻结及质押比例均达到100%。

“国家队”救得了一时,救不了一世。到了今年3月17日,如意科技亦面临流动性危机,未能如期支付7500万的债券利息,虽然展期后未构成违约,但其吃紧的流动资金让投资者心头一紧。

在未来12-18个月内,其面临大规模到期债务。目前,如意科技存续债券4只,余额共54.03亿元,2020年内到期本金金额为29.03亿元。

为此,穆迪3月24日再度下调对如意科技企业家族信用评级至Caa3,并维持评级展望为“负面”,其最新的评级报告表示,“评级下调反映了如意系流动性紧缩的现状以及经济不确定性加剧所带来的再融资风险的提升。”

- 资产规模遽升,上市公司业绩滑坡

虽然疫情成了催化剂,但如意系出现的债务危机并不是一蹴而就的。

根本原因在于:频频海外并购,叠加国内厂区、项目扩建,资产规模遽升的同时,现金流流出较大,负债水平难降,财务费用吞噬利润。

自2013年以来,如意科技有息债务规模逐年大幅增长,在总负债中占比较高,且以短期有息债务为主;此外,其担保金额较高,大部分被担保企业为互保的民营企业,存一定或有风险。

资料来源/天风证券制图/商业地产头条

大手笔并购带来的现金流后遗症暴露之际,上市公司如意集团的业绩也开始下滑。根据2019年业绩快报,期内如意集团营收11.5亿元,同比下降13.43%;营业利润5292.2万元,同比下降52.59%;利润总额5414.9万元,同比下降58.4%;归属于上市公司股东的净利润5003.6万元,同比下降49.46%。

从经营层面看,如意科技所收购的公司品牌业绩表现亦参差不齐。10年前买下的日本Renown,至今仍谈不上成功,对业绩贡献低。而SMCP虽短期对业绩贡献向好,但面临疫情冲击,是否可持续尚不可知。

资料来源/天风证券制图/商业地产头条

不难看出,较弱的并购整合能力撑不起如意系激进式的收购战略,其对品牌的盈利和经营能力改善较弱,未能与现金流之间形成正反馈。