市场能人嫁接政府资金,中国政企组合面板梦醒于何处?

编者按:本文来自微信公众号“智物科技评论”,作者:文/彭杨静张晋源,36氪经授权发布。

曾经多时,京东方的投资规律一直是高峰投入、产出即低谷。10年前的面板周期,京东方和当时的TCL集团一顿组合拳,逆势改命。政府出资、企业出技术、上市公司出股票,全球半导体显示产业从此变天。

“市场能人+政府资金”,乱拳打晕老师傅。日、台式微,中韩双雄争霸,面板行业大势已定。刚刚结束的上半场,中国双雄赢下了LCD,韩国双雄赢了OLED。

又一轮面板周期悠长,恰逢新基建风潮再起。市场能人和地方政府的组合惯性还在,北京、深圳、合肥、武汉、成都、厦门这些一线城市之外,浏阳、井冈山这些二三线城市也加入战局,变数陡增。

胜勇追穷寇,在OLED领域复制LCD的成功故事?还是继续将OLED领域也拖入微利、甚至亏损的死局?

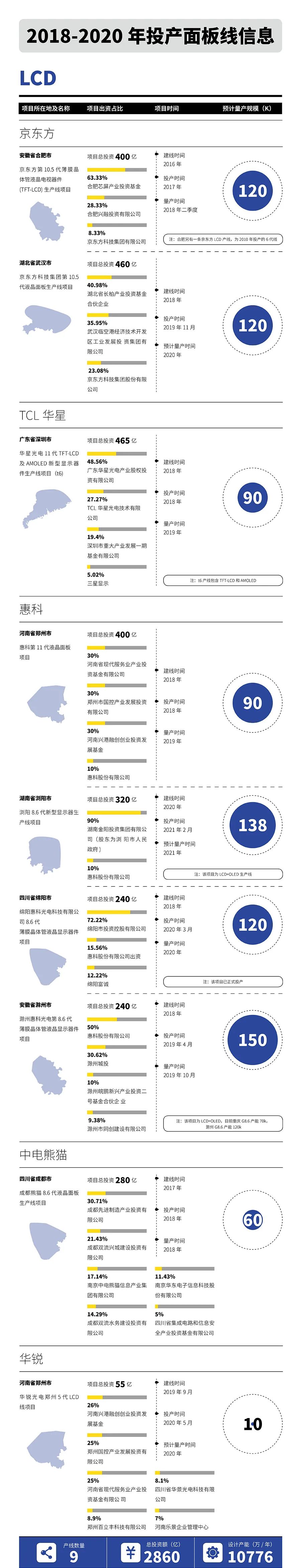

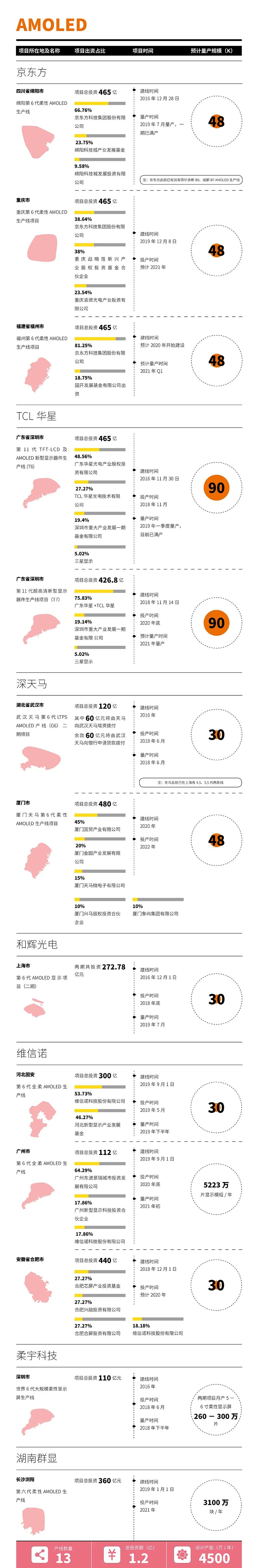

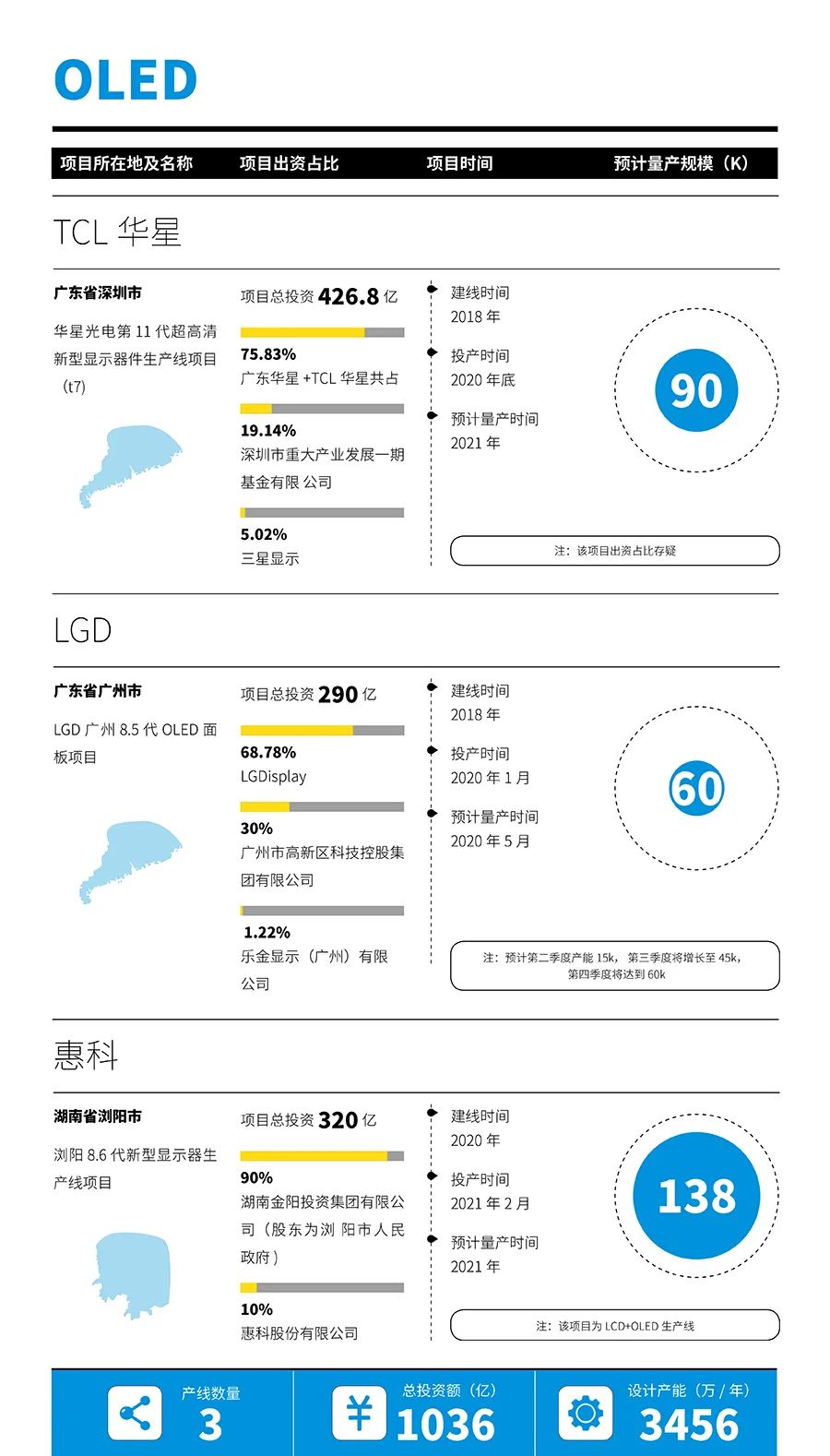

《智物科技》团队简要梳理2018年到2020年的17条面板产线,政府出资比例有越来越高的趋势,市场能人越来越强,以小搏大,演进至于以无博大,纯粹以无形资产、难以确定的知识产权,博取地方政府数十亿,乃至上百亿的投资。风险不言自明。

在京东方、TCL华星两支市场锤炼多年的面板双雄之外,深天马、慧科、维信诺、合力泰等黑马也趁机大举扩张。

一周前,厦门天马第6代柔性AMOLED生产线正式开工。按照去年8月的协议,该项目资本金为270亿元,厦门天马出资15%,厦门市政府指定的出资方出资85%。深天马所套用的,也正是市场能人和政府资金的组合模式。

此前日本、韩国、中国台湾,都是面板双雄的格局,韩国的LGD和三星Display,台湾的友达和群创。京东方和TCL华星双雄格局也俨然成型,但是,地方政府闲不住的手,却让这一局面变数陡增。

2018年到2019年,17条面板生产线同时投产。LCD、AMOLED产能集中释放,市场能人+政府资金模式的巅峰到了,终局也到了。

“市场能人+政府资金”模式的两种命运

从行业内来看,这种以地方政府垫资、项目公司主要以技术入股的合作模式,最早是由京东方发展出来的。

2007年,液晶行业正值下行周期,连续亏损经营的京东方遇上了其5代线的银团贷款还期。窘迫之中,北京市政府出面,一方面以政府信用为京东方担保,使银团最终愿意将还贷期限再延长五年,另一方面,通过国资委下的北京工业投资公司对京东方给予28亿元借款,并在京东方的提议下,将该借款转为了京东方的股份。

在政府背书和一笔及时的资金补贴之后,现金流压力得以缓解的京东方又迎来了市场回暖。2017年6月,京东方实现了首季盈利,接下来的半年中更是凭借飙升的净利润还清了大部分债务。

初战告捷,京东方将该模式移植到其他地区的项目中,如成都4.5代线、合肥6代线、重庆8.5代线、鄂尔多斯5.5代AMOLED产线、福州8.5代线等等,做法仍然是京东方向地方政府或特定国有投资公司增发股票、地方政府继续通过国开行注资,而京东方以小部分资本或技术入股……几乎屡试不爽。

公开信息显示,2006年到2014年间,京东方接受各个地方政府直接或间接出资以及补贴的数额超过800亿元。在这样的条件下,2015年,京东方的液晶面板出货量排到了全球前五。

同时,在京东方的直接带动下,合肥等地方政府也快速培育扶植起来了当地的光电显示产业生态,尤其是合肥。

眼看京东方合肥模式风生水起,引来其他面板厂商与政府竞相复制,中国电子与南京、TCL与深圳、天马、维信诺、惠科……都在与地方政府的“捆绑”模式中新建了多条产线。

然而,在政府强力扶持与背书虽然扶植了京东方这样的龙头企业,但这一模式本身并不万能,同样是采取这样一个模式,TCL集团与深圳的合作模式大获成功,其效率和回报甚至超过京东方、合肥,有深圳市高层就曾经直言,这是中国自主创新额经典案例。

但是,同样采用这一模式,与京东方、TCL同时投入,南京中电熊猫项目却沉沦不起。

在华星光电与深圳开始其合作的同时,2009年,中国电子旗下公司联手南京市政府也开始了合作,他们走了一条捷径,联合买下液晶鼻祖夏普的一条二手六代线。此后,又一同合作,与夏普共建了一条8.5代线。

但是经历了一轮央企与地方政府,南京与夏普、鸿海之间的博弈,延期四年后才正式开工。此后,南京中电熊猫再也没有追赶上市场的步伐。此后,中国电子又与成都市政府捆绑合作,共同投产了一条8.6代线。

结果是,中电熊猫产线至今仍巨亏不止。市场能人绑定政府资金,也不是一条坦途。

产能的不断开出引发了面板价格下跌。2015年底,IHS DisplaySearch表示,当时面板价格已接近材料成本,价格跌势将持续,整体下跌惨况超越了2008年全球经济危机时期。

大多数面板厂商们都没有想到,市场的“报复性”寒冬来得这么凶,以至于直接逼退了一些刚入局的中小玩家。

“捆绑”模式不是万能的

相同的“捆绑”模式之下,仅有京东方、TCL华星等少数厂商突出重围,其成功因素与当时的市场环境、竞争格局不无关系,更重要的是,京东方、TCL集团自身的资金、市场能力,尤其是两家企业企业家们出众的眼光和判断力。

此前,面板行业以“强技术、高投入、长周期”为门槛阻挡了中国中小企业的向上发展,导致产品垄断权长期掌握在日、韩、台的头部厂商手中。

2009年,韩国企业频繁购买台湾库存面板,台湾厂商坐地起价,将面板采购金额提高至 44 亿美元,当年进口面板涨幅曾高达 30%以上,国内产业上下游几乎毫无利润可言。为此,国务院公布了《电子信息产业调整和振兴规划》,这也是中国大陆第一次将“新型显示器件”列入国家政策支持范围。

在这样的背景下,京东方、TCL华星及时布下的产线不仅迎合了市场的迫切刚需,也是拿下了投产即盈利的稳赢买卖。

当时,TCL集团董事长李东生提出要自主建设一条TFT-LCD生产线,但提议一出几乎遭到了所有人反对。深圳市方面顶着巨大的压力支持了这一项目。当时有高层表示:“如果做成,这将是中国自主创新的一面旗帜。”

后来的结果证明了当初的预测。2013 年上半年,TCL华星营收就达到了68 亿,第三季度收入更是超过了百亿。也是在这一年,TCL集团从深圳政府手中回购了华星光电深圳项目的股份。

成为市场能人与政府资金结合的又一经典案例。

从地方政府的视角来看,项目前期虽然要承担不小的投资风险,但一条高世代面板产线的建成,不仅能省去每年超千亿的液晶面板的进口费用,也意味上下游千亿级别的虹吸效应。从税收、产业集群吸引、地区经济活力到就业岗位的增加,几乎百利而无一害。

也因为这样,2012年国务院及部委将面板项目审批权限下放到省级地方政府后,解禁的液晶面板产业迅速失控,高世代产线铺天盖地地袭来。

2014年底,中国高世代液晶面板生产线达到6条,总产能相当于当时全球高世代总产能的80%,供需失衡的市场颓势必现。后来,长达近三年的行业低谷印证了一切。

南京中电熊猫也是不顾市场现状而盲目投入的厂商之一。在夏普与南京政府的合作中,南京中电熊猫不仅没有拿到核心技术权,还从夏普手中接手了已经失去市场竞争力的6代线,做着加重市场负担的重复建设,步步走向衰落。

说到底,技术价值实现与市场需求在时间线上的匹配,是“捆绑”模式有利可图的前提。京东方、TCL华星在对的时间入局争夺市场,必然乘势崛起,而在市场饱和后依然固执入局的厂商,只能分担到市场雪崩的寒冷。

AMOLED“过热”

AMOLED市场的火爆不是没有理由的,曲面屏、折叠屏、屏下指纹等在TFT-LCD面板上暂时无法实现的技术,在AMOLED面板上大放异彩,AMOLED相对LCD优势明显。

数据显示在过去的5年里,中国大陆共有13条产线陆续开工建设,如果将来都实现满产,年出货量就能达到1.2亿片,这还不包括此前早已投产的4条成熟的AMOLED产线。

根据群智咨询的数据,2019年中国大陆AMOLED的出货量在全球的占比从2018年的5%提升到了12%,达到5600万片。国内厂商份额的提升固然是好事,但技术跟随、良率不尽人意的问题依然存在,继续依靠成本优势夺取韩厂的份额,很容易陷入被动的局面。

即使忽略掉技术上的差距,未来几年AMOLED面板供过于求的局面也不会让厂商们太好过。

一般而言,面板行业的供需比超过10%就会出现结构性的产能过剩,但是未来AMOLED市场的供需比可能远远不止10%。

2016年时,AMOLED面板还处于供应紧张状态,而第二年IHS就预测,2020年将有40%的智能手机采用AMOLED面板,供应会超过需求的45%以上。

2018年,中国科学院院士欧阳钟灿就发出警告,国内柔性AMOLED建线过多,各地应该注意投资风险。

欧阳钟灿说“风险”,警示的不是面板企业,而是各地政府。要知道,这些总投资额超过4200亿的产线背后,几乎全部依靠着地方政府提供的巨额资金来维持运转。

以维信诺为例,2018年在合肥开工建设的第6代AMOLED生产线,总投资额高达440亿,其中三家合肥市国资委控股的企业出资比例高达81.82%,在项目启动后的贷款和融资中,合肥市国资委也提供了重要帮助。

omdia数据显示,2019年全球AMOLED面板出货量三星占比85.4%,在韩厂一骑绝尘的情况下,国内厂商想通过与地方政府捆绑的模式实现“弯道超车”虽然无可厚非,但一些地方政府对面板行业的投资热情显然还停留在落后的LCD领域。

在LCD面板市场已经出现严重的供需失衡的情况下,过去的5年里中国大陆仍有9条LCD产线陆续开工,其中惠科独占3条8.6代产线。

今天的LCD面板市场是真正的“无利可图”了,尽管在韩厂LCD产线退出和疫情的双重影响下,LCD面板价格在今年1月份开始触底回升,但在供过于求的大环境下,也很难扭转厂商连年亏损的局面,LGD的高管曾在上千名员工的面前,戴着护目镜狂砸自家LCD面板,以此来表示LGD誓要剥离LCD业务的决心。

继续扩建LCD产线显然是不明智的,但地方政府对于面板行业的热情也着实让人摸不着头脑。

惠科在浏阳建设的8.6代线项目总投资320亿,其中浏阳市人民政府控股的湖南金阳投资有限公司出资占比高达90%。然而,浏阳市政府提供的巨额资金仅仅是项目成立之时的认缴资金,距离320亿的总投资额还有100亿的缺口,这100亿无疑需要依靠地方政府信用作为担保的商业信贷和市场化融资去填补。

市场能人+政府资金的巅峰,也是终局

京东方、华星光电模式的优势是什么?两家上市公司平台向北京、合肥、成都、深圳、武汉等地方政府定向增发新股,获取资金,在当地落地新产线,这一模式的好处在于,在产业低谷,让市场主体获得了纯粹市场环境中无法获得的资金支持。

政府也获得了当地产业发展的绝佳时机。而且,解决了国资投资和退出的安全通道。这与后来的惠科等非上市公司的粗放扩张,有着本质的区别。

京东方、华星光电和地方政府的合作模式,直接使得中国半导体显示产业在LCD领域完成对日韩台产业的超越,至今市场份额已经过半,同时也直接逼迫韩厂决意彻底退出LCD。

可以预见的是,AMOLED领域极有可能也会复制同样的路径。未来5年,中韩两强将会在这一领域一决胜负。

问题是,京东方和TCL科技双雄之外的半导体显示双雄之外的公司和资产的命运会如何?京东方和TCL科技已经确立了自己近乎极致的运营、管理效率,确立了创新、产业的生态。

等待这些新上产能的命运,会怎么样?复制京东方、华星光电的成功,还是重复中电系的败局?